在当今竞争激烈的商业环境中,企业的发展往往需要充足的资金支持,银行贷款作为一种重要的融资渠道,为企业提供了获取资金的途径,要成功从银行贷款并非易事,企业需要了解并遵循一系列关键步骤和策略。

充分准备

1、明确贷款需求

企业首先要清晰地确定贷款的金额、用途和期限,贷款金额应根据企业的实际资金需求来确定,避免过度借贷或借贷不足,贷款用途必须符合银行的规定,一般包括固定资产投资、流动资金周转、技术研发等,贷款期限则要根据企业的还款能力和项目的投资回报期来合理安排。

(图片来源网络,侵删)

2、完善财务状况

良好的财务状况是银行贷款的重要基础,企业应确保财务报表真实、准确、完整,包括资产负债表、利润表和现金流量表,提高盈利能力、增加资产规模、降低负债率等都有助于提升企业的信用评级,增加银行贷款的可能性,企业还应合理规划资金使用,保持资金的流动性,避免出现资金链断裂的风险。

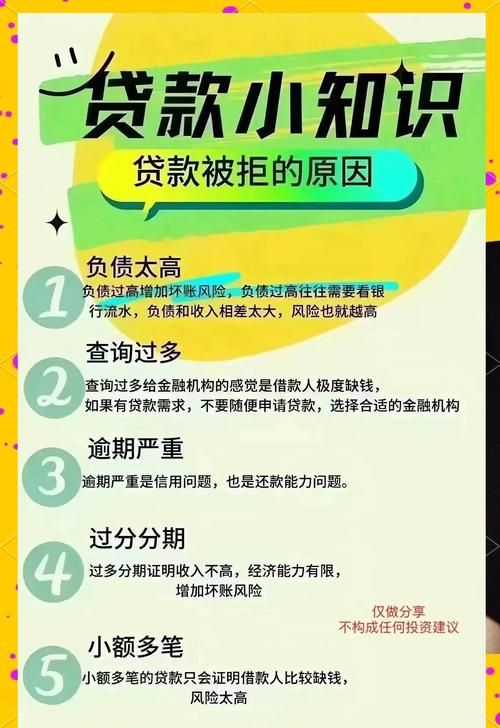

3、建立良好的信用记录

信用记录是银行评估企业信用风险的重要依据,企业应按时足额偿还银行贷款、信用卡欠款等,避免逾期和不良信用行为,积极与银行保持良好的合作关系,及时提供准确的财务信息和经营情况,有助于建立企业的良好信用形象。

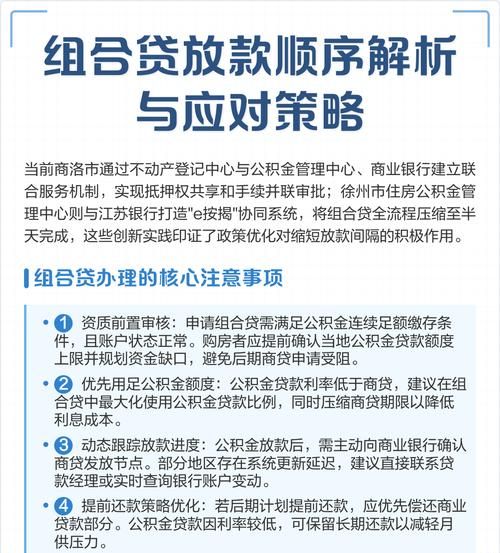

选择合适的银行

1、了解银行政策

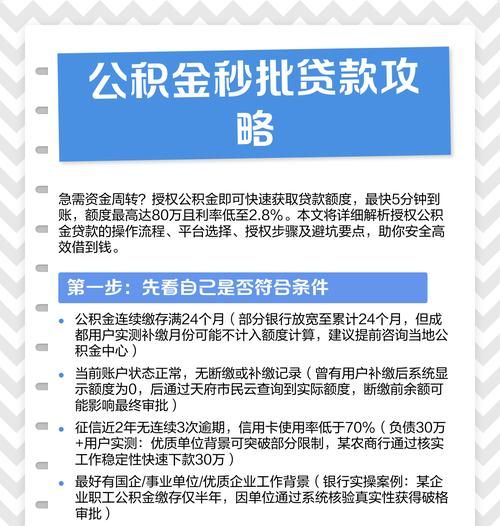

不同银行的贷款政策和要求有所不同,企业应广泛了解各大银行的贷款产品、利率、审批流程、还款方式等信息,选择最适合自己企业的银行,可以通过银行官网、客服热线、金融中介机构等渠道获取相关信息。

2、考虑银行信誉和实力

选择信誉良好、实力雄厚的银行可以增加贷款的安全性和可靠性,大型国有银行通常具有较高的信誉和稳定的资金来源,但审批流程可能相对较为严格;而一些股份制银行和城市商业银行则可能在审批速度和灵活性方面具有优势,但风险承受能力相对较弱,企业可以根据自身情况和需求,综合考虑选择合适的银行。

3、寻找合适的贷款产品

银行通常提供多种贷款产品,如流动资金贷款、固定资产贷款、项目贷款、贸易融资等,企业应根据自身的贷款需求和特点,选择合适的贷款产品,对于短期资金周转需求,可以选择流动资金贷款;对于长期的固定资产投资项目,可以选择固定资产贷款或项目贷款。

准备齐全的贷款申请材料

1、基本资料

企业需要提供营业执照、组织机构代码证、税务登记证、法定代表人身份证明等基本资料,以证明企业的合法身份和经营资格。

2、财务资料

包括近三年的财务报表、审计报告、银行对账单等,以反映企业的财务状况和经营业绩。

3、贷款用途证明

根据贷款用途的不同,企业需要提供相应的证明材料,如采购合同、销售合同、投资项目可行性研究报告等,以证明贷款资金的合理性和安全性。

4、担保资料

如果企业需要提供担保,还需要提供担保方的营业执照、财务报表、担保合同等资料,担保方式可以包括抵押、质押、保证等。

积极与银行沟通

1、了解审批流程

在提交贷款申请后,企业应积极与银行沟通,了解贷款审批的流程和进度,及时了解银行的要求和反馈,以便及时调整和完善贷款申请材料。

2、配合银行调查

银行在审批贷款过程中会对企业进行实地调查和评估,企业应积极配合银行的工作,提供真实、准确的信息和资料,企业应向银行展示自身的优势和潜力,增强银行对企业的信心。

3、协商贷款条件

在贷款审批通过后,企业可以与银行协商贷款条件,如利率、还款方式、贷款期限等,企业应根据自身的实际情况和市场行情,争取最有利的贷款条件。

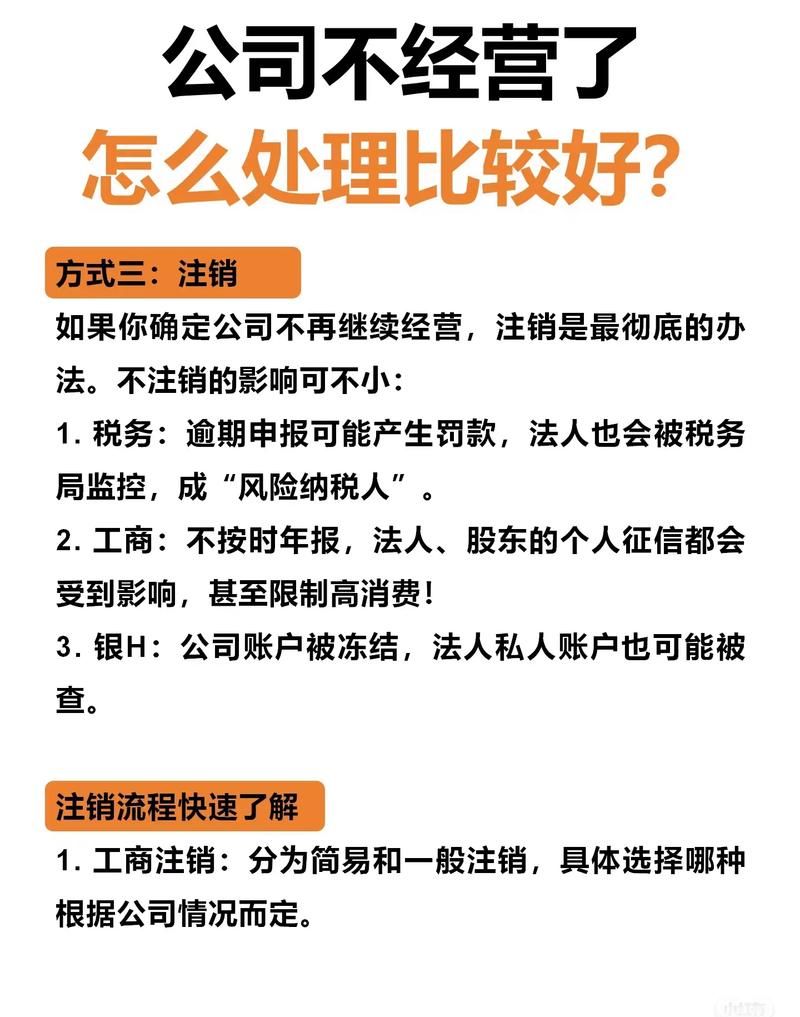

风险管理

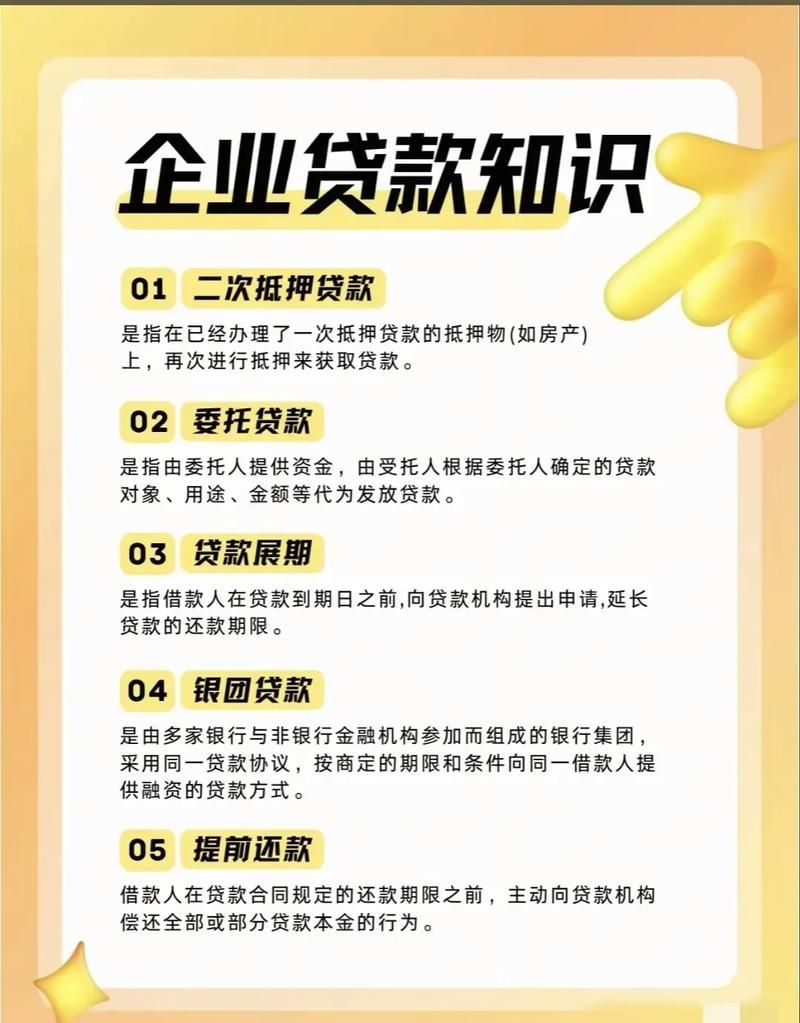

1、合理控制贷款规模

企业应根据自身的还款能力和资金需求,合理控制贷款规模,避免过度借贷导致财务风险增加,企业应制定合理的还款计划,确保按时足额偿还贷款本息。

2、分散贷款风险

企业可以通过多种渠道获取资金,如银行贷款、股权融资、债券发行等,以分散贷款风险,企业还可以通过优化资产结构、提高资金使用效率等方式,降低财务风险。

3、加强财务管理

企业应加强财务管理,提高资金使用效率,降低经营成本,企业还应建立健全的风险管理制度,及时识别和防范各类风险,确保企业的稳健发展。

深圳火焰鸟金融是一家专业的金融服务机构,专注于为企业提供融资解决方案,公司拥有丰富的行业经验和专业的团队,能够为企业提供个性化的融资服务,公司的业务范围包括银行贷款、股权融资、债券发行等,能够满足企业不同的融资需求。

企业要成功从银行贷款,需要充分准备、选择合适的银行、准备齐全的贷款申请材料、积极与银行沟通、风险管理等,企业还可以寻求专业的金融服务机构的帮助,以提高贷款的成功率和效率。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。