在当今竞争激烈的商业环境中,企业贷款成为了许多企业解决资金需求、推动发展的重要途径,对于企业来说,一个关键的问题常常摆在面前:企业贷款要抵押吗?这不仅关系到企业能否顺利获得贷款,还涉及到贷款的成本、风险以及企业的资产状况等多方面因素,本文将对企业贷款是否必须抵押这一问题进行全面解析,帮助企业主更好地了解企业贷款的相关知识。

企业贷款的常见类型及抵押要求

1、信用贷款

信用贷款是指企业凭借自身的信用状况向金融机构申请贷款,无需提供抵押物,这种贷款方式主要适用于信用评级较高、经营状况良好、现金流稳定的企业,金融机构在评估企业信用时,会综合考虑企业的财务状况、信用记录、市场竞争力、管理团队等因素,信用贷款的优点是手续相对简便,审批速度较快,能够满足企业的紧急资金需求,由于没有抵押物作为保障,金融机构面临的风险相对较高,因此信用贷款的额度通常相对较低,利率也可能较高。

(图片来源网络,侵删)

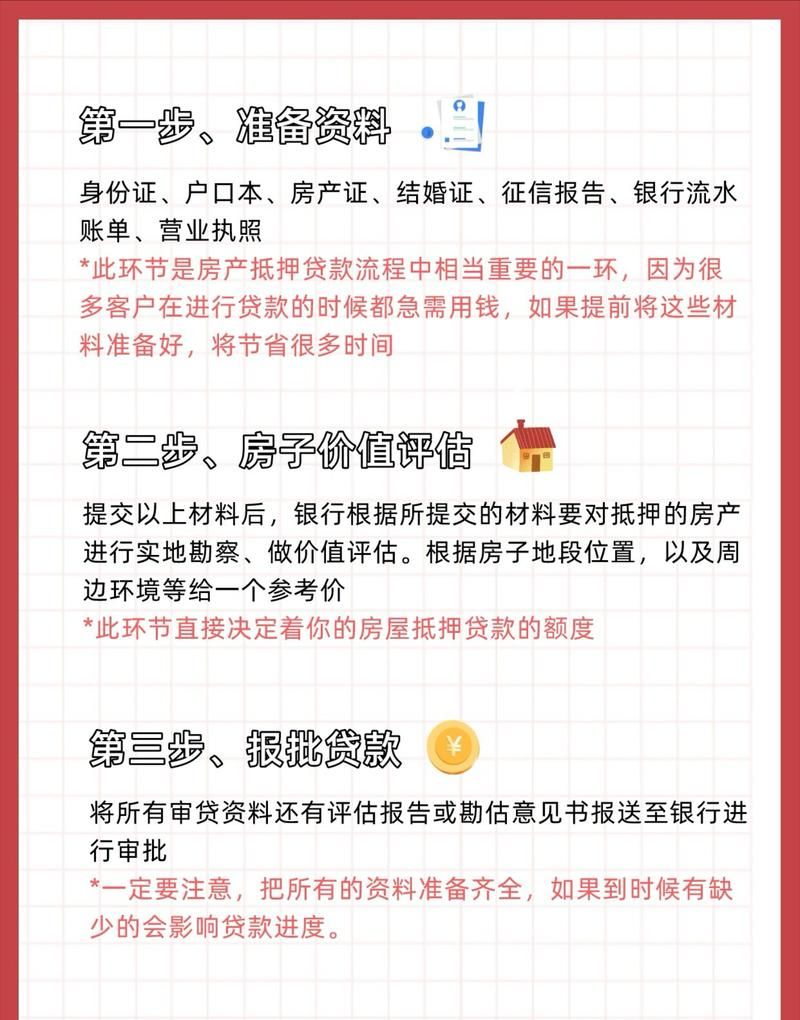

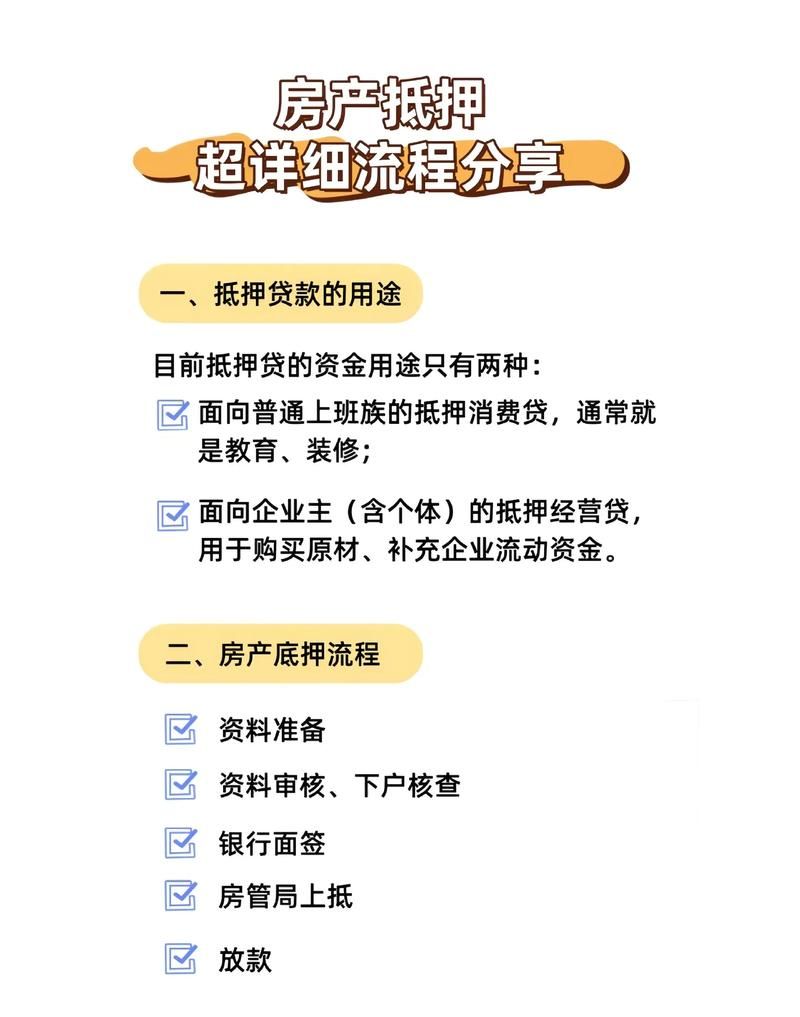

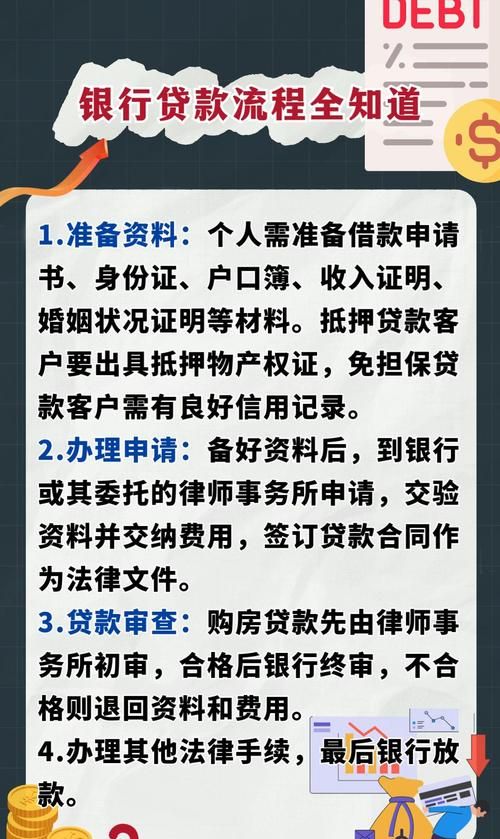

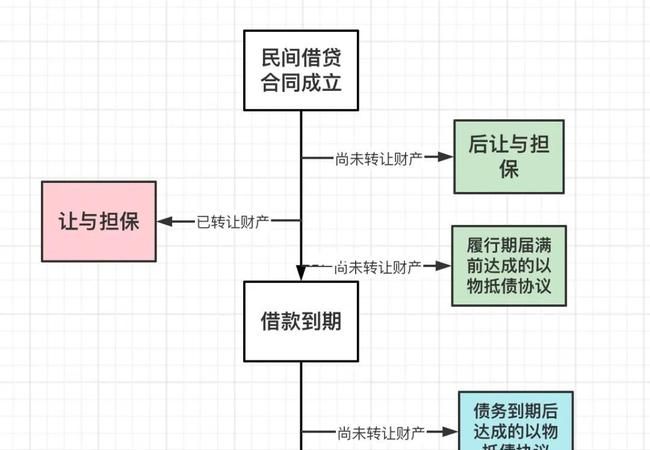

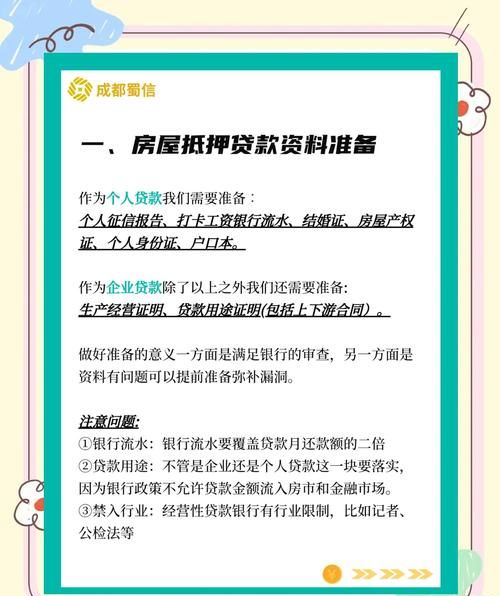

2、抵押贷款

抵押贷款是指企业以自身拥有的不动产(如房产、土地)、动产(如设备、存货)或知识产权等作为抵押物向金融机构申请贷款,与信用贷款相比,抵押贷款的额度通常较高,利率相对较低,因为抵押物为金融机构提供了一定的保障,在申请抵押贷款时,企业需要将抵押物的所有权转移给金融机构或在抵押物上设置抵押权,以确保金融机构在企业无法按时偿还贷款时有权处置抵押物以收回贷款本息。

3、担保贷款

担保贷款是指企业在申请贷款时,需要提供第三方担保人(通常为企业或个人)为其提供担保,担保人需要对企业的贷款承担连带偿还责任,即在企业无法按时偿还贷款时,担保人需要代为偿还贷款本息,担保贷款的额度通常根据担保人的信用状况和担保能力而定,利率也会因担保人的不同而有所差异,担保贷款的优点是可以在一定程度上降低金融机构的风险,提高企业获得贷款的可能性,对于担保人来说,需要承担一定的风险,如果企业无法按时偿还贷款,担保人可能会面临经济损失。

4、票据贴现贷款

票据贴现贷款是指企业将未到期的商业汇票(如银行承兑汇票、商业承兑汇票)转让给金融机构,金融机构在扣除贴现利息后将剩余款项支付给企业,票据贴现贷款的额度通常根据汇票的金额和剩余期限而定,利率相对较低,票据贴现贷款的优点是手续简便,审批速度快,能够快速为企业提供资金支持,票据贴现贷款也存在一定的风险,如汇票到期无法兑现等。

企业贷款是否必须抵押的影响因素

1、企业信用状况

企业的信用状况是金融机构评估企业贷款风险的重要因素之一,如果企业信用良好,具有较高的信用评级,金融机构可能会更愿意为其提供信用贷款,而无需企业提供抵押物,相反,如果企业信用较差,存在逾期还款、欠款等不良信用记录,金融机构可能会要求企业提供抵押物或要求第三方担保人提供担保,以降低贷款风险。

2、企业资产状况

企业的资产状况也是影响企业贷款是否必须抵押的重要因素之一,如果企业拥有较多的优质资产,如不动产、动产或知识产权等,金融机构可能会更愿意接受企业的抵押贷款申请,相反,如果企业资产较少,或资产质量较差,金融机构可能会要求企业提供抵押物或要求第三方担保人提供担保,以确保贷款能够按时收回。

3、贷款金额和期限

企业贷款的金额和期限也会影响企业贷款是否必须抵押,贷款金额较大、期限较长的贷款,金融机构可能会要求企业提供抵押物或要求第三方担保人提供担保,以降低贷款风险,而对于贷款金额较小、期限较短的贷款,金融机构可能会更愿意提供信用贷款,因为风险相对较低。

4、行业特点

不同行业的企业贷款需求和风险也有所不同,这也会影响企业贷款是否必须抵押,房地产行业的企业通常需要大量的资金用于土地购置、项目开发等,因此房地产企业在申请贷款时,往往需要提供抵押物,而对于一些科技型企业,由于其资产主要为知识产权等无形资产,金融机构在评估企业贷款风险时,可能会更注重企业的技术实力、市场前景等因素,而不一定要求企业提供抵押物。

企业贷款抵押的优缺点

1、优点

(1)提高贷款额度和降低利率

如前所述,抵押贷款的额度通常较高,利率相对较低,这对于需要大量资金支持的企业来说,具有重要的意义,通过提供抵押物,企业可以获得更高的贷款额度,从而满足企业的资金需求,较低的利率也可以降低企业的融资成本,提高企业的经济效益。

(2)增强企业信用

提供抵押物可以向金融机构表明企业的还款能力和诚信度,从而增强企业的信用,在金融机构看来,拥有抵押物的企业更有能力按时偿还贷款,因此会更愿意为其提供贷款,良好的信用记录也有助于企业在未来获得更多的融资机会。

(3)灵活运用资产

通过抵押贷款,企业可以将自身拥有的不动产、动产或知识产权等资产进行盘活,从而提高资产的利用率,企业可以将抵押物用于其他投资或经营活动,以获取更高的收益。

2、缺点

(1)增加企业成本

抵押贷款需要企业支付抵押物的评估费、保险费、抵押登记费等相关费用,这会增加企业的融资成本,如果企业无法按时偿还贷款,金融机构有权处置抵押物,这可能会导致企业资产损失。

(2)限制企业资金使用

在申请抵押贷款时,金融机构通常会对企业的贷款用途进行严格审查,并要求企业将贷款资金用于指定的用途,这可能会限制企业的资金使用灵活性,影响企业的经营决策。

(3)影响企业形象

如果企业需要提供抵押物来获得贷款,这可能会影响企业的形象和声誉,在一些情况下,企业可能会被认为是财务状况不佳或信用风险较高的企业,从而影响企业的市场竞争力。

企业如何选择适合自己的贷款方式

1、评估自身需求和风险承受能力

企业在选择贷款方式时,首先需要评估自身的资金需求和风险承受能力,如果企业资金需求较小,且信用状况良好,风险承受能力较高,那么可以考虑申请信用贷款,如果企业资金需求较大,或信用状况较差,风险承受能力较低,那么可以考虑申请抵押贷款或担保贷款。

2、了解金融机构的贷款政策和要求

不同金融机构的贷款政策和要求有所不同,企业在申请贷款时,需要了解金融机构的相关政策和要求,不同金融机构对企业信用评级、资产状况、贷款金额和期限等方面的要求可能不同,企业需要根据自身情况选择适合自己的金融机构。

3、选择合适的抵押物或担保人

如果企业选择申请抵押贷款,需要选择合适的抵押物,抵押物的选择应考虑其市场价值、流动性、变现能力等因素,企业还需要了解抵押物的评估、保险、抵押登记等相关手续,以确保抵押物的合法性和有效性,如果企业选择申请担保贷款,需要选择合适的担保人,担保人的选择应考虑其信用状况、担保能力、与企业的关系等因素,企业还需要与担保人签订担保合同,明确双方的权利和义务。

4、制定合理的还款计划

企业在获得贷款后,需要制定合理的还款计划,确保按时偿还贷款本息,还款计划应根据企业的资金状况、经营收入等因素进行制定,避免出现逾期还款等不良信用记录,企业还需要关注贷款利率的变化,及时调整还款计划,以降低融资成本。

企业贷款是否必须抵押,取决于企业的信用状况、资产状况、贷款金额和期限、行业特点等多方面因素,企业在选择贷款方式时,需要综合考虑自身的需求和风险承受能力,了解金融机构的贷款政策和要求,选择合适的抵押物或担保人,并制定合理的还款计划,通过合理的贷款方式选择,企业可以获得所需的资金支持,推动企业的发展,同时降低融资成本和风险。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。