在当今社会,房产抵押贷款已经成为许多人解决资金需求的重要途径之一,对于二手房所有者来说,通过房产抵押贷款可以获得所需的资金,用于个人消费、企业经营等各种用途,房产抵押贷款的办理流程相对复杂,需要遵循一定的步骤和规定,作为一名二手房中介,我将为大家详细介绍房产抵押贷款的办理流程,帮助大家更好地了解这一过程。

准备资料

在办理房产抵押贷款之前,借款人需要准备一系列的资料,以便银行或其他金融机构进行审核和评估,这些资料通常包括:

1、身份证明:借款人的身份证、户口本等有效身份证明文件。

(图片来源网络,侵删)

2、婚姻状况证明:结婚证、离婚证或未婚证明等。

3、收入证明:借款人的工作证明、收入流水等,以证明其还款能力。

4、房产证明:房产证、土地证等房产证明文件,以及房屋评估报告。

5、其他资料:根据银行或金融机构的要求,可能还需要提供其他相关资料,如营业执照、税务登记证等。

选择贷款机构

在准备好资料后,借款人需要选择合适的贷款机构,市场上的贷款机构主要包括银行、信托公司、典当行等,不同的贷款机构在贷款利率、贷款额度、贷款期限等方面可能存在差异,借款人需要根据自己的实际情况进行选择。

在选择贷款机构时,借款人可以考虑以下几个因素:

1、贷款利率:贷款利率是影响贷款成本的重要因素,借款人需要选择利率较低的贷款机构。

2、贷款额度:贷款额度是借款人需要考虑的另一个重要因素,借款人需要根据自己的资金需求选择合适的贷款额度。

3、贷款期限:贷款期限也是影响还款压力的重要因素,借款人需要根据自己的还款能力选择合适的贷款期限。

4、还款方式:不同的贷款机构可能提供不同的还款方式,借款人需要选择适合自己的还款方式。

5、信誉度:借款人可以通过查询贷款机构的信誉度、口碑等方式,了解其信誉状况,选择信誉良好的贷款机构。

提交申请

在选择好贷款机构后,借款人需要向贷款机构提交贷款申请,借款人可以通过线上或线下的方式提交申请,具体方式根据贷款机构的要求而定。

在提交申请时,借款人需要填写贷款申请表,并提交准备好的资料,贷款申请表通常包括借款人的基本信息、贷款金额、贷款期限、还款方式等内容。

贷款审核

在提交申请后,贷款机构会对借款人的资料进行审核,贷款机构会对借款人的信用状况、还款能力、房产价值等进行评估,以确定是否批准贷款申请。

在贷款审核过程中,借款人需要配合贷款机构的工作,提供必要的信息和资料,如果借款人的资料不完整或不符合要求,贷款机构可能会要求借款人补充或修改资料。

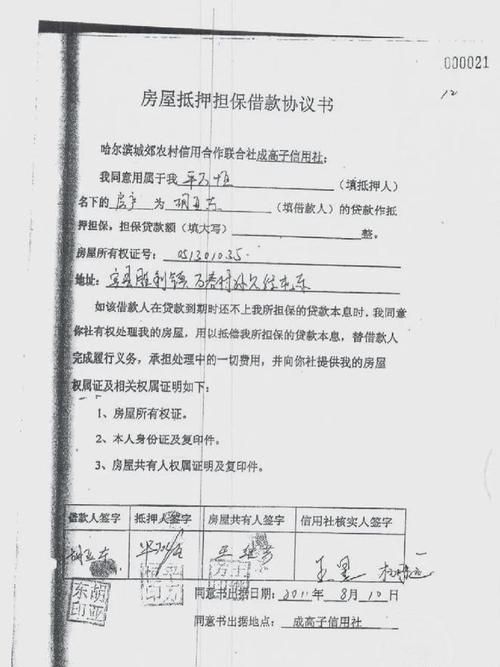

签订合同

如果贷款申请获得批准,借款人需要与贷款机构签订贷款合同,贷款合同是借款人与贷款机构之间的法律文件,规定了双方的权利和义务。

在签订贷款合同时,借款人需要仔细阅读合同条款,确保自己理解合同的内容,如果借款人对合同条款有任何疑问或异议,需要及时与贷款机构沟通。

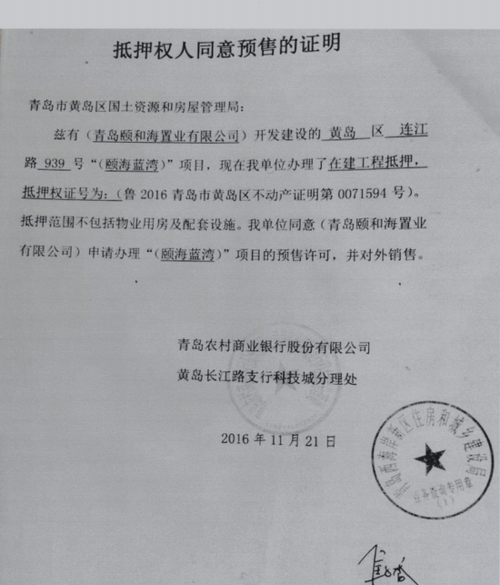

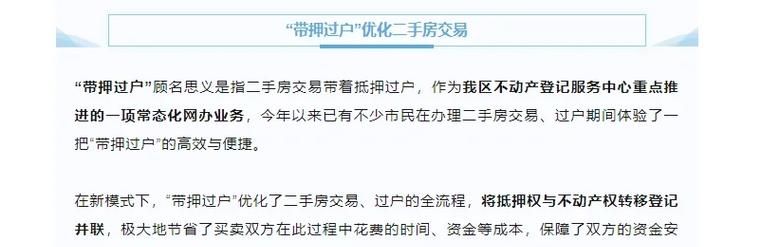

办理抵押登记

在签订贷款合同后,借款人需要与贷款机构一起到当地的不动产登记中心办理抵押登记手续,抵押登记是将房产抵押给贷款机构的法律程序,以确保贷款机构在借款人无法按时还款时有权处置房产。

在办理抵押登记手续时,借款人需要提供相关的资料和证件,如房产证、身份证等,不动产登记中心会对借款人提供的资料进行审核,并办理抵押登记手续。

放款

在办理完抵押登记手续后,贷款机构会按照合同约定将贷款金额发放到借款人指定的账户,借款人可以在收到贷款后,按照合同约定的还款方式和还款期限进行还款。

还款

在获得贷款后,借款人需要按照合同约定的还款方式和还款期限进行还款,还款方式通常包括等额本息、等额本金、先息后本等,借款人可以根据自己的实际情况选择合适的还款方式。

在还款过程中,借款人需要注意按时还款,避免逾期还款,如果借款人逾期还款,可能会导致信用记录受损,同时还需要承担逾期罚息等费用。

房产抵押贷款的办理流程相对复杂,需要借款人仔细准备资料,选择合适的贷款机构,并按照合同约定进行还款,作为一名二手房中介,我将为大家提供专业的服务,帮助大家顺利办理房产抵押贷款,如果您有任何关于房产抵押贷款的问题,欢迎随时向我咨询。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。