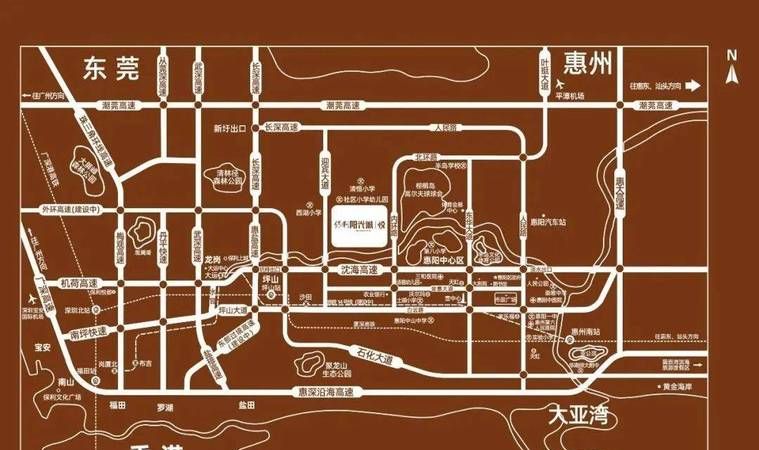

在惠州这座充满活力的城市,许多人都怀揣着拥有自己温馨家园的梦想,而住房贷款则是实现这一梦想的重要途径之一,很多人对于惠州住房贷款多久能够下来这个问题充满了疑惑和好奇,就让我们深入探讨一下惠州住房贷款审批的相关事宜。

惠州住房贷款的常见类型及审批流程

惠州的住房贷款主要包括商业贷款和公积金贷款两种类型。

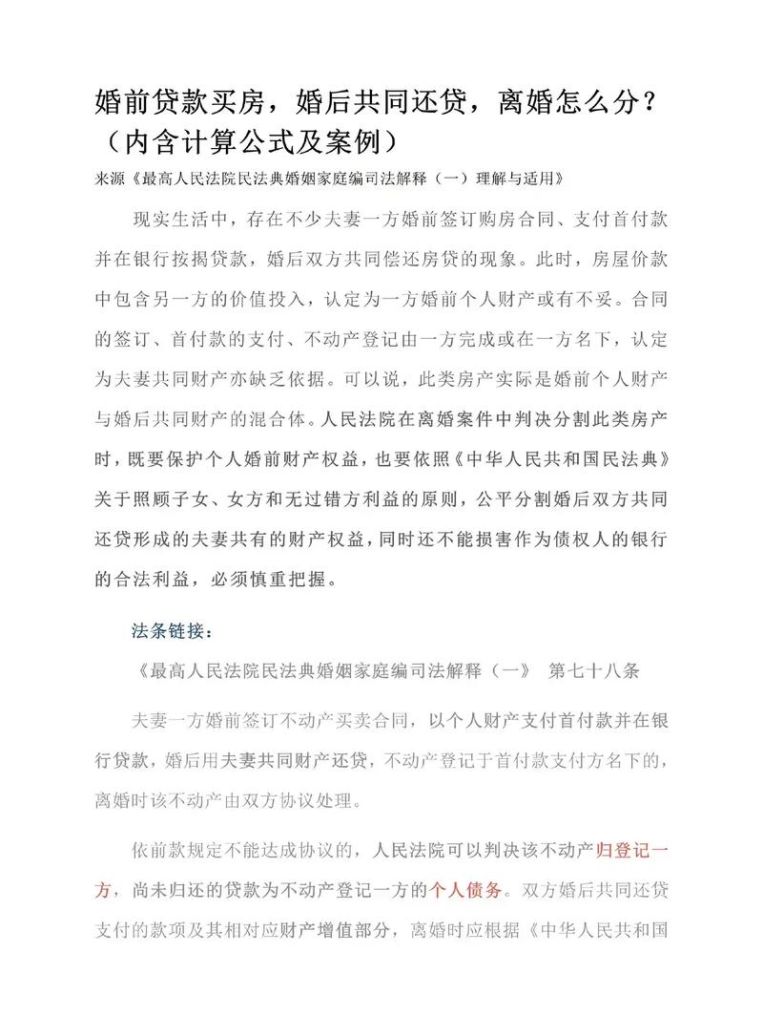

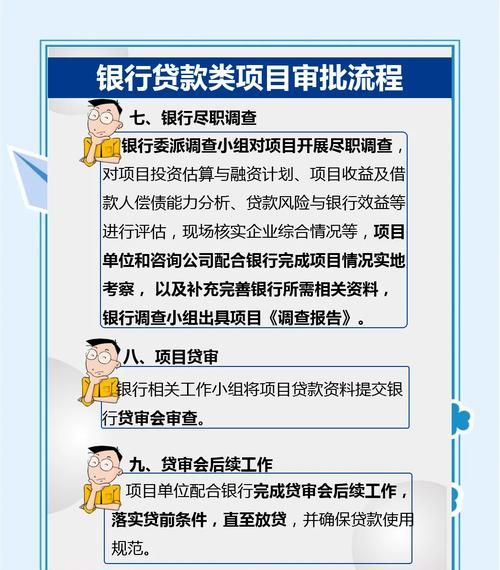

商业贷款的审批流程相对较为复杂,借款人需要向银行提出贷款申请,并提交一系列的资料,如身份证、户口本、结婚证(如有)、收入证明、银行流水、购房合同等,银行会对这些资料进行初步审核,以确定借款人的基本情况和还款能力,银行会安排专业的评估公司对所购房屋进行评估,评估价值将作为贷款额度的重要参考依据,在评估完成后,银行会根据借款人的信用状况、还款能力、房屋评估价值等因素进行综合审批,审批通过后,银行会与借款人签订贷款合同,并办理相关的抵押登记手续,银行会将贷款发放至借款人指定的账户。

(图片来源网络,侵删)

公积金贷款的审批流程相对较为简便,借款人需要先向当地的公积金管理中心提出贷款申请,并提交相关资料,公积金管理中心会对借款人的资格进行审核,包括缴存公积金的时间、金额、账户状态等,公积金管理中心也会对所购房屋进行审核,确保房屋符合公积金贷款的相关规定,审核通过后,公积金管理中心会与借款人签订贷款合同,并将贷款发放至借款人指定的账户。

影响惠州住房贷款审批时间的因素

1、借款人的信用状况

借款人的信用状况是影响住房贷款审批时间的重要因素之一,如果借款人的信用记录良好,没有不良信用记录,那么银行或公积金管理中心在审批贷款时会更加顺利,审批时间也会相对较短,相反,如果借款人存在不良信用记录,如逾期还款、欠款等,那么银行或公积金管理中心可能会对借款人的还款能力产生质疑,从而延长审批时间,甚至拒绝贷款申请。

2、借款人的收入状况

借款人的收入状况也是影响住房贷款审批时间的重要因素之一,银行或公积金管理中心在审批贷款时,会要求借款人提供收入证明和银行流水,以评估借款人的还款能力,如果借款人的收入稳定,且能够覆盖每月的还款额,那么银行或公积金管理中心在审批贷款时会更加顺利,审批时间也会相对较短,相反,如果借款人的收入不稳定,或者收入不足以覆盖每月的还款额,那么银行或公积金管理中心可能会要求借款人提供额外的收入证明或资产证明,从而延长审批时间。

3、所购房屋的状况

所购房屋的状况也会影响住房贷款审批时间,如果所购房屋的产权清晰,没有纠纷,且符合银行或公积金管理中心的相关规定,那么银行或公积金管理中心在审批贷款时会更加顺利,审批时间也会相对较短,相反,如果所购房屋存在产权纠纷,或者不符合银行或公积金管理中心的相关规定,那么银行或公积金管理中心可能会要求借款人提供额外的证明材料,或者对房屋进行重新评估,从而延长审批时间。

4、银行或公积金管理中心的工作效率

银行或公积金管理中心的工作效率也是影响住房贷款审批时间的重要因素之一,不同的银行或公积金管理中心在工作效率上可能存在差异,一些银行或公积金管理中心的审批流程较为繁琐,工作效率较低,从而导致审批时间较长,而另一些银行或公积金管理中心的审批流程较为简便,工作效率较高,从而能够缩短审批时间。

惠州住房贷款审批时间的大致范围

惠州住房贷款的审批时间大约在15个工作日到30个工作日之间,具体的审批时间还会受到上述因素的影响,如果借款人的信用状况良好,收入稳定,所购房屋状况良好,且银行或公积金管理中心的工作效率较高,那么审批时间可能会缩短至15个工作日左右,相反,如果借款人的信用状况不佳,收入不稳定,所购房屋存在问题,且银行或公积金管理中心的工作效率较低,那么审批时间可能会延长至30个工作日甚至更长。

需要注意的是,以上时间仅供参考,具体的审批时间还需要根据实际情况而定,在申请住房贷款时,借款人应该提前做好准备,确保提供的资料齐全、准确,以提高审批效率,借款人也应该选择信誉良好、工作效率高的银行或公积金管理中心进行贷款申请,以缩短审批时间。

惠州住房贷款的审批时间受到多种因素的影响,借款人应该提前了解相关政策和流程,做好准备工作,以提高审批效率,借款人也应该选择信誉良好、工作效率高的银行或公积金管理中心进行贷款申请,以确保贷款能够顺利发放,希望本文能够对您有所帮助,祝您早日实现购房梦想!

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。