在惠州这座充满活力的城市,二手房交易一直是房地产市场的重要组成部分,对于许多购房者来说,资金往往是一个关键问题,而贷款则成为了解决这一问题的重要途径,作为一名二手房中介,我深知贷款流程对于购房者的重要性,今天我将为大家详细介绍二手房交易中的贷款攻略。

贷款前的准备工作

1、了解自己的贷款资格

在申请贷款之前,购房者首先需要了解自己的贷款资格,银行会对购房者的年龄、收入、信用记录等方面进行评估,以确定其是否具备贷款资格,购房者可以通过向银行咨询或查询个人信用报告等方式,了解自己的贷款资格情况。

(图片来源网络,侵删)

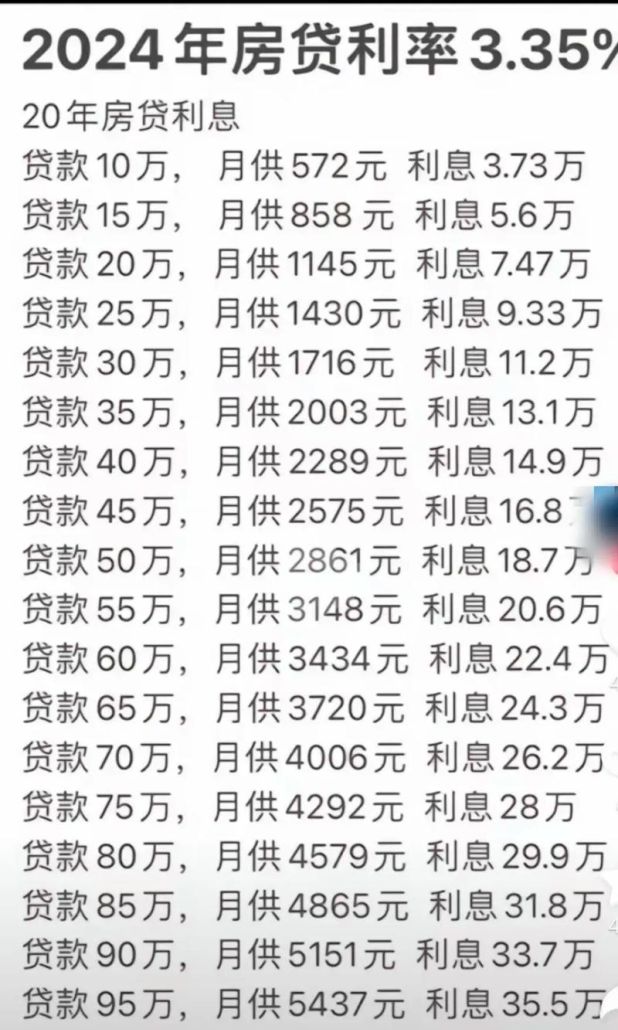

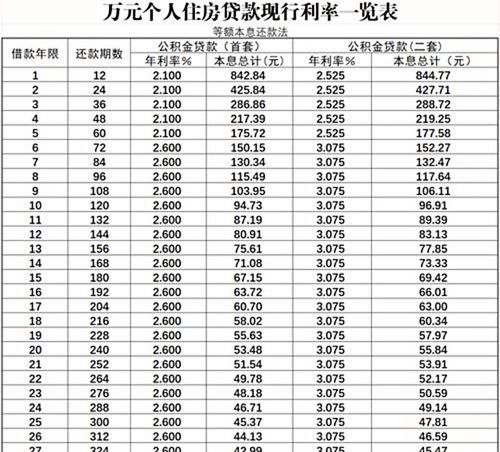

2、确定贷款金额和期限

购房者在申请贷款时,需要根据自己的实际情况确定贷款金额和期限,贷款金额越高,期限越长,每月的还款压力就越小,但总利息支出也会相应增加,购房者需要在考虑自己还款能力的基础上,合理确定贷款金额和期限。

3、选择合适的贷款银行

在惠州,有多家银行提供二手房贷款服务,购房者在选择贷款银行时,需要综合考虑银行的贷款利率、贷款额度、贷款期限、还款方式等因素,选择最适合自己的贷款银行,购房者还可以通过比较不同银行的服务质量、办理流程等方面,选择最优质的贷款银行。

4、准备相关资料

购房者在申请贷款时,需要准备相关资料,银行会要求购房者提供身份证、户口本、结婚证、收入证明、银行流水、房产证等资料,购房者需要提前准备好这些资料,并确保资料的真实性和完整性。

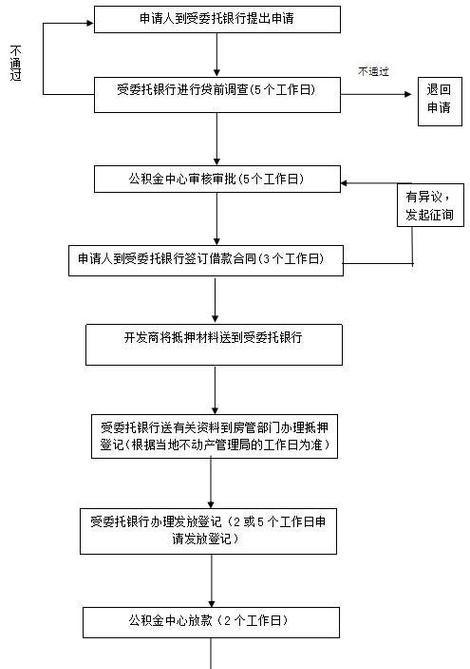

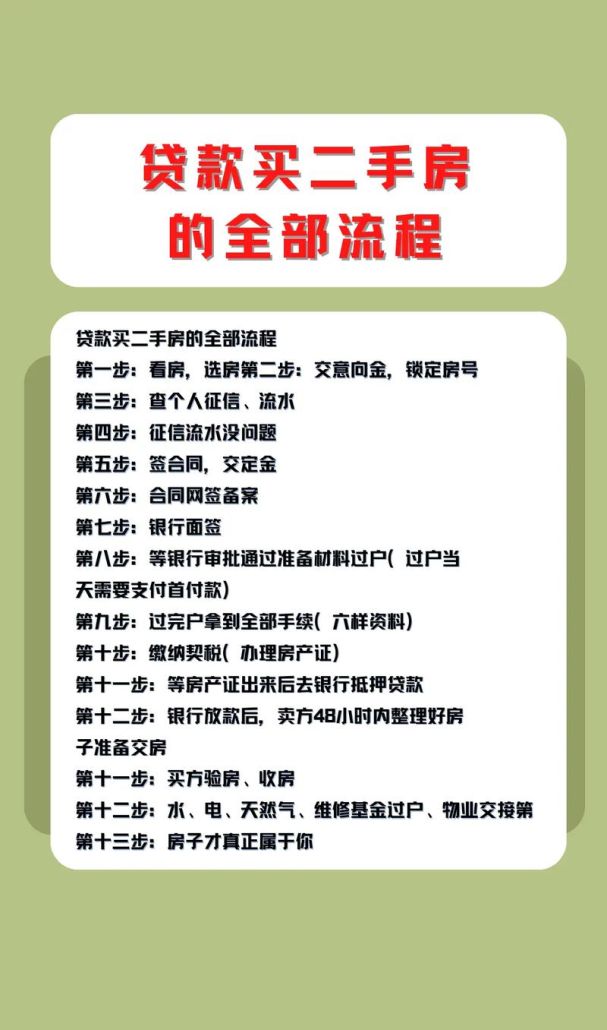

贷款申请流程

1、提交贷款申请

购房者在确定了贷款银行和贷款金额后,需要向银行提交贷款申请,购房者可以通过银行的官方网站、手机银行、网上银行等渠道,提交贷款申请,在提交贷款申请时,购房者需要填写相关信息,并上传相关资料。

2、银行审核

银行在收到购房者的贷款申请后,会对购房者的资料进行审核,银行会对购房者的年龄、收入、信用记录等方面进行评估,以确定其是否具备贷款资格,银行还会对购房者的房产进行评估,以确定其价值和贷款额度。

3、签订贷款合同

银行在审核通过购房者的贷款申请后,会与购房者签订贷款合同,贷款合同中会明确规定贷款金额、贷款期限、贷款利率、还款方式等重要条款,购房者需要仔细阅读贷款合同,并确保自己理解合同中的所有条款。

4、办理抵押登记

购房者在签订贷款合同后,需要与银行一起办理抵押登记手续,抵押登记手续是为了确保银行在购房者无法按时还款时,有权处置购房者的房产,购房者需要按照银行的要求,提供相关资料,并配合银行办理抵押登记手续。

5、放款

银行在办理完抵押登记手续后,会按照贷款合同的约定,将贷款金额发放到购房者的指定账户,购房者在收到贷款金额后,需要按照贷款合同的约定,按时还款。

还款方式

1、等额本息还款法

等额本息还款法是指在贷款期限内,每月以相等的金额偿还贷款本息,等额本息还款法的特点是每月还款金额固定,但其中本金所占比例逐月递增,利息所占比例逐月递减。

2、等额本金还款法

等额本金还款法是指在贷款期限内,每月以相等的本金偿还贷款本息,等额本金还款法的特点是每月还款金额逐月递减,其中本金所占比例逐月递增,利息所占比例逐月递减。

3、一次性还本付息法

一次性还本付息法是指在贷款期限届满时,一次性偿还贷款本金和利息,一次性还本付息法的特点是还款金额较大,但还款期限较短。

注意事项

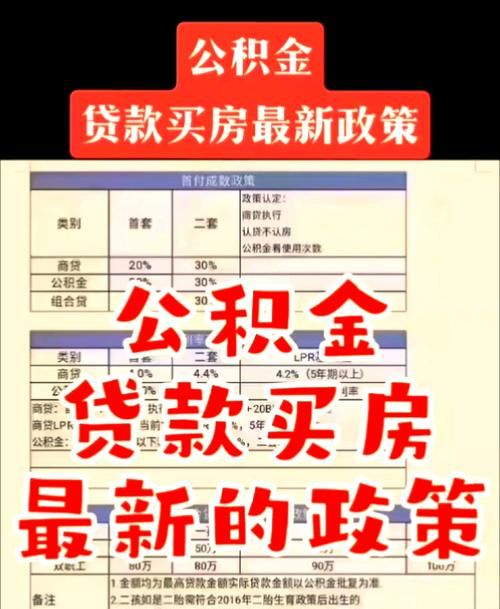

1、注意贷款利率

贷款利率是影响购房者还款压力的重要因素,购房者在申请贷款时,需要注意贷款利率的变化情况,银行的贷款利率会根据市场情况进行调整,购房者需要及时关注贷款利率的变化情况,并根据自己的实际情况,选择合适的贷款银行和贷款期限。

2、注意还款方式

还款方式是影响购房者还款压力的重要因素,购房者在申请贷款时,需要根据自己的实际情况,选择合适的还款方式,等额本息还款法的还款金额固定,但其中本金所占比例逐月递增,利息所占比例逐月递减;等额本金还款法的还款金额逐月递减,其中本金所占比例逐月递增,利息所占比例逐月递减;一次性还本付息法的还款金额较大,但还款期限较短。

3、注意贷款期限

贷款期限是影响购房者还款压力的重要因素,购房者在申请贷款时,需要根据自己的实际情况,选择合适的贷款期限,贷款期限越长,每月的还款压力就越小,但总利息支出也会相应增加,购房者需要在考虑自己还款能力的基础上,合理确定贷款期限。

4、注意还款能力

还款能力是影响购房者还款压力的重要因素,购房者在申请贷款时,需要根据自己的实际情况,合理确定贷款金额和期限,购房者还需要提前做好还款计划,确保自己有足够的资金按时还款。

二手房交易中的贷款攻略对于购房者来说非常重要,购房者在申请贷款前,需要了解自己的贷款资格,确定贷款金额和期限,选择合适的贷款银行,准备相关资料,在贷款申请过程中,购房者需要按照银行的要求,提交贷款申请,配合银行审核,签订贷款合同,办理抵押登记手续,在还款过程中,购房者需要选择合适的还款方式,注意贷款利率、还款期限和还款能力等因素,希望以上内容对大家有所帮助。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。