在疫情期间,中小企业面临着巨大的压力和挑战,银行贷款作为中小企业获取资金的重要渠道,对于企业的生存和发展至关重要,本文将探讨疫情期间中小企业银行贷款的机遇与挑战,并提出相应的建议。

疫情对全球经济造成了巨大冲击,中小企业作为经济的重要组成部分,受到的影响尤为严重,资金短缺是中小企业面临的主要问题之一,而银行贷款是中小企业获取资金的主要方式之一,了解疫情期间中小企业银行贷款的机遇与挑战,对于中小企业的生存和发展具有重要意义。

疫情对中小企业的影响

(一)市场需求下降

(图片来源网络,侵删)

疫情导致消费者需求下降,企业订单减少,销售额下降,从而影响企业的盈利能力。

(二)供应链中断

疫情导致全球供应链中断,原材料供应不足,生产受阻,影响企业的正常生产经营。

(三)现金流紧张

疫情期间,企业的收入减少,而支出却没有减少,导致现金流紧张,企业面临资金链断裂的风险。

(四)经营成本上升

疫情期间,企业的经营成本上升,包括租金、人力成本、原材料成本等,进一步增加了企业的负担。

疫情期间中小企业银行贷款的机遇

(一)政策支持

为了支持中小企业的发展,政府出台了一系列政策,包括降低贷款利率、延长贷款期限、提供贴息等,为中小企业提供了更多的贷款机会。

(二)数字化转型

疫情加速了企业的数字化转型,银行也加大了对数字化领域的支持力度,为中小企业提供了更多的贷款机会。

(三)供应链金融

疫情导致供应链中断,银行加强了对供应链金融的支持,为中小企业提供了更多的贷款机会。

(四)绿色金融

疫情期间,绿色金融受到了更多的关注,银行也加大了对绿色项目的支持力度,为中小企业提供了更多的贷款机会。

疫情期间中小企业银行贷款的挑战

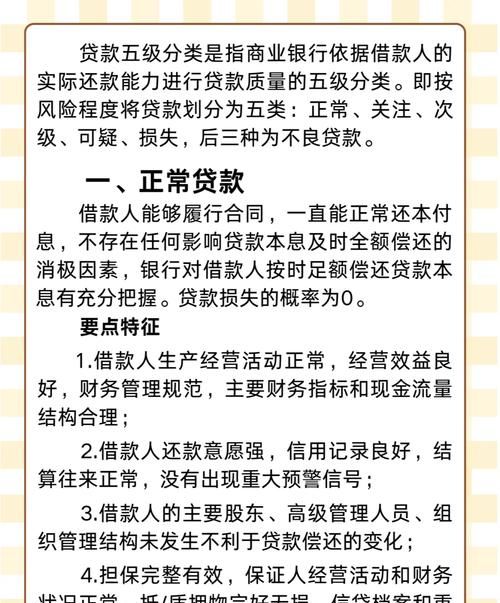

(一)信用风险上升

疫情导致中小企业的信用风险上升,银行对中小企业的贷款审核更加严格,贷款门槛提高。

(二)抵押物不足

中小企业的抵押物通常不足,银行对抵押物的要求较高,中小企业难以满足银行的要求。

(三)信息不对称

中小企业的信息透明度较低,银行难以获取中小企业的真实信息,存在信息不对称的问题。

(四)缺乏专业人才

中小企业缺乏专业的财务和法律人才,难以应对银行的贷款审核和风险管理要求。

(一)加强政策支持

政府应进一步加强对中小企业的政策支持,降低贷款利率,延长贷款期限,提供贴息等,为中小企业提供更多的贷款机会。

(二)提高银行服务水平

银行应加强对中小企业的服务水平,简化贷款流程,提高贷款审批效率,降低贷款成本,为中小企业提供更好的贷款服务。

(三)加强风险管理

银行应加强对中小企业的风险管理,建立健全风险管理体系,提高风险识别和防范能力,降低信用风险。

(四)加强信息披露

中小企业应加强信息披露,提高信息透明度,让银行更好地了解企业的真实情况,降低信息不对称的问题。

(五)培养专业人才

中小企业应加强对财务和法律人才的培养,提高企业的财务管理和法律风险管理水平,更好地应对银行的贷款审核和风险管理要求。

疫情对中小企业的发展带来了巨大的挑战,但也带来了机遇,银行作为中小企业获取资金的重要渠道,应加强对中小企业的支持,为中小企业提供更多的贷款机会,中小企业也应加强自身的管理和发展,提高自身的信用水平和竞争力,更好地应对疫情带来的挑战,只有政府、银行和中小企业共同努力,才能促进中小企业的健康发展,为经济的复苏和增长做出贡献。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。