在企业的日常经营活动中,银行贷款是一种常见的融资方式,而企业支付银行贷款利息是一项重要的财务支出,正确的账务处理对于准确反映企业的财务状况和经营成果至关重要,本文将详细介绍企业支付银行贷款利息的账务处理方法。

贷款利息的计算

企业支付的银行贷款利息通常是根据贷款合同约定的利率和贷款本金计算得出的,贷款利息的计算公式为:利息=贷款本金×贷款利率×贷款期限。

贷款利率可以是固定利率,也可以是浮动利率,固定利率在贷款合同期内保持不变,而浮动利率则会根据市场利率的变化而调整,贷款期限则是指从贷款发放日到贷款到期日的时间跨度。

(图片来源网络,侵删)

账务处理原则

企业支付银行贷款利息的账务处理应遵循以下原则:

1、权责发生制原则:企业应按照权责发生制原则,在利息发生的当期确认利息费用,而不是在实际支付利息时才确认。

2、配比原则:企业应将利息费用与相应的收入进行配比,以反映企业的经营成果。

3、准确性原则:企业应准确计算利息费用,并按照会计准则的要求进行账务处理,确保财务报表的准确性。

账务处理方法

1、计提利息费用

企业应在每个会计期末(通常是月末或季末),根据贷款合同约定的利率和贷款本金,计算当月或当季的利息费用,并进行计提,计提利息费用的会计分录为:

借:财务费用——利息支出

贷:应付利息

2、支付利息费用

企业在实际支付银行贷款利息时,应冲减应付利息科目,支付利息费用的会计分录为:

借:应付利息

贷:银行存款

3、调整利息费用

如果企业在会计期末计提的利息费用与实际支付的利息费用存在差异,应进行调整,调整利息费用的会计分录为:

借:财务费用——利息支出(或贷:财务费用——利息支出)

贷:应付利息(或借:应付利息)

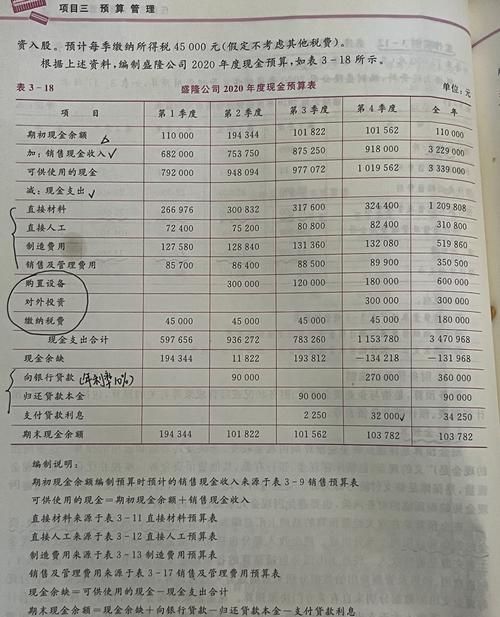

案例分析

为了更好地理解企业支付银行贷款利息的账务处理方法,下面通过一个案例进行分析。

假设某企业于2023年1月1日向银行借入一笔期限为1年、金额为100万元、年利率为6%的贷款,该企业采用月末计提利息费用的方式进行账务处理。

1、2023年1月31日,计提1月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

2、2023年2月28日,计提2月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

3、2023年3月31日,计提3月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

4、2023年4月1日,支付第一季度的利息费用。

利息费用=0.5万元×3=1.5万元

会计分录为:

借:应付利息1.5万元

贷:银行存款1.5万元

5、2023年4月30日,计提4月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

6、2023年5月31日,计提5月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

7、2023年6月30日,计提6月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

8、2023年7月1日,支付第二季度的利息费用。

利息费用=0.5万元×3=1.5万元

会计分录为:

借:应付利息1.5万元

贷:银行存款1.5万元

9、2023年7月31日,计提7月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

10、2023年8月31日,计提8月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

11、2023年9月30日,计提9月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

12、2023年10月1日,支付第三季度的利息费用。

利息费用=0.5万元×3=1.5万元

会计分录为:

借:应付利息1.5万元

贷:银行存款1.5万元

13、2023年10月31日,计提10月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

14、2023年11月30日,计提11月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

15、2023年12月31日,计提12月份的利息费用。

利息费用=100万元×6%÷12=0.5万元

会计分录为:

借:财务费用——利息支出0.5万元

贷:应付利息0.5万元

16、2024年1月1日,支付第四季度的利息费用。

利息费用=0.5万元×3=1.5万元

会计分录为:

借:应付利息1.5万元

贷:银行存款1.5万元

17、2024年1月31日,归还贷款本金。

会计分录为:

借:短期借款或长期借款100万元

贷:银行存款100万元

通过以上案例分析,我们可以看到企业支付银行贷款利息的账务处理过程,在每个会计期末,企业应根据贷款合同约定的利率和贷款本金,计提当月或当季的利息费用,并在实际支付利息费用时进行冲减,如果存在利息费用的调整,企业应及时进行调整,以确保财务报表的准确性。

注意事项

企业在支付银行贷款利息时,还应注意以下事项:

1、利息发票:企业在支付银行贷款利息时,应向银行索取利息发票,利息发票是企业支付利息费用的合法凭证,也是企业进行账务处理的重要依据。

2、利率调整:如果企业的贷款合同约定的利率是浮动利率,企业应密切关注市场利率的变化,及时调整利息费用的计提金额。

3、逾期利息:如果企业未能按时支付银行贷款利息,银行可能会收取逾期利息,企业应将逾期利息计入财务费用,并在账务处理中进行反映。

4、税务处理:企业支付的银行贷款利息可以在企业所得税前扣除,但需要符合相关的税务规定,企业应及时了解税务政策的变化,确保利息费用的税务处理符合规定。

企业支付银行贷款利息的账务处理是一项重要的财务工作,企业应严格按照会计准则的要求进行账务处理,确保财务报表的准确性,企业应密切关注市场利率的变化,及时调整利息费用的计提金额,以避免对企业的财务状况和经营成果产生不利影响。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。