在当今竞争激烈的商业世界中,企业贷款已成为许多企业实现发展和扩张的重要手段之一,通过贷款,企业可以获得所需的资金,用于购买新设备、扩大生产规模、开展新项目等,从而提高企业的竞争力和盈利能力,企业贷款也并非没有风险,不当的贷款决策可能会给企业带来沉重的负担,甚至导致企业破产,对于企业来说,了解贷款的风险并采取有效的风险管理措施至关重要。

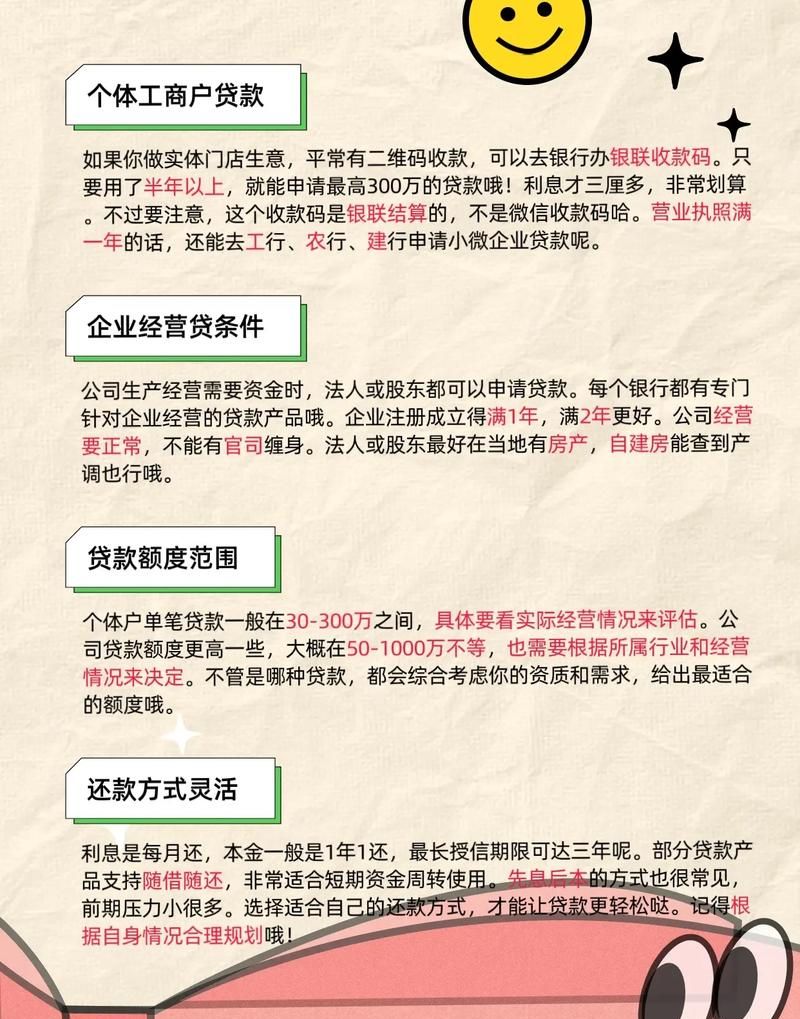

企业贷款的类型和特点

企业贷款可以根据不同的标准进行分类,常见的分类方式包括按贷款期限、按贷款用途、按贷款担保方式等。

1、按贷款期限分类

(图片来源网络,侵删)

- 短期贷款:期限一般在1年以内,主要用于满足企业短期资金周转的需要,如采购原材料、支付工资等。

- 中期贷款:期限一般在1年至5年之间,主要用于满足企业中期资金需求,如扩大生产规模、进行技术改造等。

- 长期贷款:期限一般在5年以上,主要用于满足企业长期资金需求,如购买固定资产、进行战略投资等。

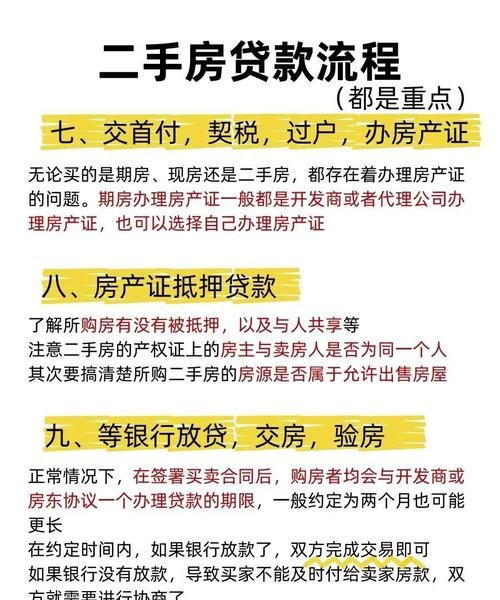

2、按贷款用途分类

- 流动资金贷款:主要用于满足企业日常生产经营活动中的资金需求,如采购原材料、支付工资、支付水电费等。

- 固定资产贷款:主要用于满足企业购买固定资产的资金需求,如购买土地、厂房、设备等。

- 项目贷款:主要用于满足企业特定项目的资金需求,如开发房地产项目、建设基础设施项目等。

3、按贷款担保方式分类

- 信用贷款:指企业无需提供担保物,仅凭自身信用即可获得的贷款,信用贷款的风险相对较高,银行通常会对企业的信用状况进行严格审查。

- 担保贷款:指企业需要提供担保物或担保人,以获得银行贷款的一种贷款方式,担保贷款的风险相对较低,银行通常会对担保物或担保人的信用状况进行审查。

- 票据贴现:指企业将未到期的商业汇票转让给银行,银行扣除贴现利息后,将剩余款项支付给企业的一种贷款方式,票据贴现的风险相对较低,银行通常会对商业汇票的真实性和有效性进行审查。

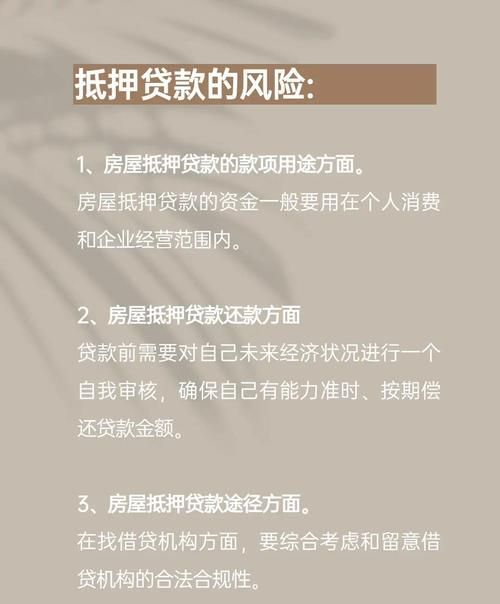

企业贷款的风险

企业贷款的风险主要包括信用风险、市场风险、操作风险和流动性风险等。

1、信用风险

信用风险是指企业无法按时偿还贷款本息的风险,信用风险的大小取决于企业的信用状况、还款能力、还款意愿等因素,如果企业的信用状况不佳、还款能力不足或还款意愿不强,银行就会面临较高的信用风险。

2、市场风险

市场风险是指由于市场因素的变化,导致企业贷款本息无法按时偿还的风险,市场风险的大小取决于市场利率、市场汇率、市场价格等因素的变化,如果市场利率、市场汇率、市场价格等因素发生不利变化,企业的还款能力就会受到影响,银行就会面临较高的市场风险。

3、操作风险

操作风险是指由于银行内部管理不善、操作失误等因素,导致企业贷款本息无法按时偿还的风险,操作风险的大小取决于银行的内部管理水平、员工素质、操作流程等因素,如果银行的内部管理不善、员工素质不高、操作流程不规范,就会面临较高的操作风险。

4、流动性风险

流动性风险是指由于银行资金流动性不足,导致无法按时偿还企业贷款本息的风险,流动性风险的大小取决于银行的资金来源和资金运用情况,如果银行的资金来源不稳定、资金运用不合理,就会面临较高的流动性风险。

企业贷款的风险管理措施

为了降低企业贷款的风险,企业可以采取以下风险管理措施:

1、加强信用风险管理

- 建立健全信用管理制度:企业应建立健全信用管理制度,包括信用评估、信用审批、信用跟踪等环节,以确保信用风险管理的有效性。

- 加强客户信用评估:企业应加强对客户的信用评估,包括客户的信用状况、还款能力、还款意愿等因素的评估,以确保客户的信用风险可控。

- 加强应收账款管理:企业应加强对应收账款的管理,包括应收账款的催收、坏账准备的计提等环节,以确保应收账款的安全。

2、加强市场风险管理

- 加强市场监测:企业应加强对市场利率、市场汇率、市场价格等因素的监测,及时掌握市场变化情况,以便采取有效的风险管理措施。

- 合理安排贷款期限:企业应根据自身的资金需求和还款能力,合理安排贷款期限,以避免因贷款期限过长或过短而导致的市场风险。

- 合理选择贷款方式:企业应根据自身的信用状况和还款能力,合理选择贷款方式,以避免因选择不当而导致的市场风险。

3、加强操作风险管理

- 加强内部管理:企业应加强内部管理,建立健全内部管理制度,规范操作流程,加强员工培训,以确保操作风险管理的有效性。

- 加强内部控制:企业应加强内部控制,建立健全内部控制制度,加强对贷款业务的监督和检查,以确保贷款业务的合规性和安全性。

- 加强风险管理信息化建设:企业应加强风险管理信息化建设,建立健全风险管理信息系统,实现对信用风险、市场风险、操作风险等的实时监测和预警,以便及时采取有效的风险管理措施。

4、加强流动性风险管理

- 加强资金管理:企业应加强资金管理,合理安排资金使用,优化资金结构,提高资金使用效率,以确保资金的流动性。

- 加强融资管理:企业应加强融资管理,合理选择融资方式,优化融资结构,提高融资效率,以确保融资的稳定性。

- 建立流动性风险预警机制:企业应建立流动性风险预警机制,实时监测企业的资金流动性状况,及时发现流动性风险隐患,以便采取有效的风险管理措施。

企业贷款是企业实现发展和扩张的重要手段之一,但同时也存在着一定的风险,企业在贷款前应充分了解贷款的风险,并采取有效的风险管理措施,以确保贷款的安全和效益,银行也应加强对企业贷款的风险管理,提高贷款审批的科学性和准确性,降低贷款风险,只有企业和银行共同努力,才能实现企业贷款的可持续发展。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。