在当今社会,贷款已经成为许多人解决资金需求的重要途径,无论是个人用于购房、购车、教育、医疗等方面,还是企业用于扩大生产、经营周转等,贷款都发挥着不可或缺的作用,惠州,作为一个经济发展较为活跃的城市,其贷款行情也备受关注,本文将对惠州贷款行情进行全面解析,包括贷款类型、贷款利率、贷款流程、贷款机构等方面,帮助读者更好地了解惠州贷款市场的现状和趋势,以便在需要贷款时做出明智的决策。

惠州贷款市场概况

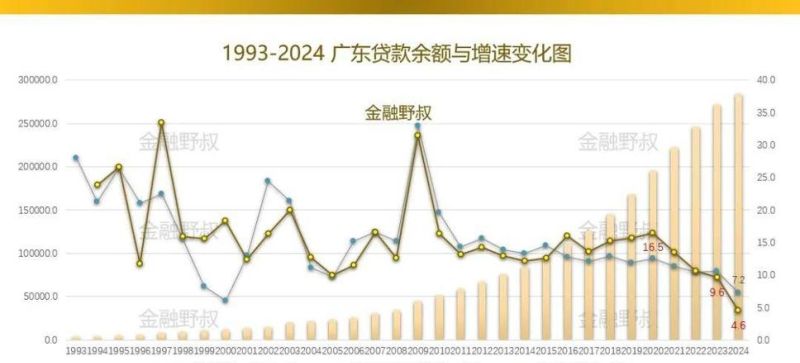

惠州位于广东省东南部,是珠江三角洲地区中心城市之一,近年来,惠州经济保持了较快的增长速度,产业结构不断优化升级,居民收入水平稳步提高,这为贷款市场的发展提供了坚实的经济基础,随着金融科技的不断创新和普及,惠州贷款市场也呈现出多元化、便捷化的发展趋势,惠州贷款市场主要包括银行贷款、民间借贷、互联网贷款等多种形式,满足了不同客户群体的贷款需求。

惠州贷款类型

1、个人贷款

(图片来源网络,侵删)

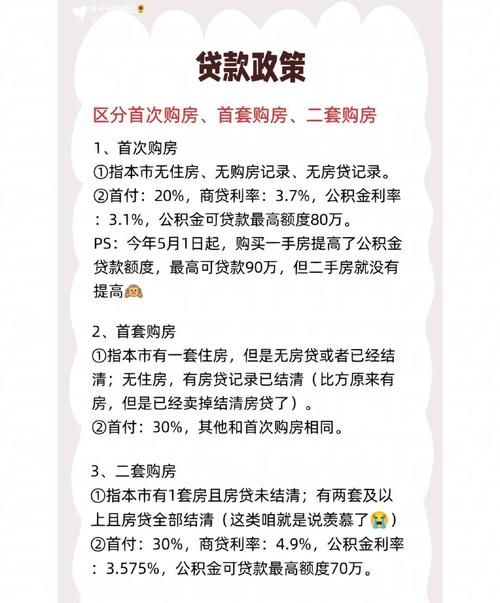

(1)个人住房贷款

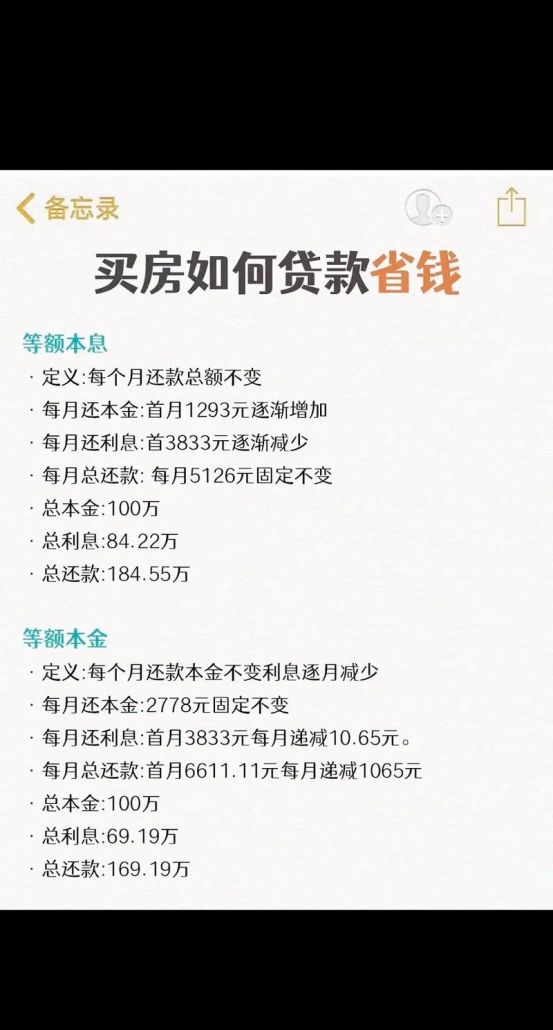

个人住房贷款是惠州贷款市场中最常见的贷款类型之一,根据贷款用途的不同,个人住房贷款可以分为商业性个人住房贷款和公积金个人住房贷款,商业性个人住房贷款是指银行向借款人发放的用于购买、建造、翻建、大修自住住房的贷款,贷款利率相对较高,贷款期限一般为1-30年,公积金个人住房贷款是指缴存住房公积金的职工享受的贷款,贷款利率相对较低,贷款期限一般为1-30年。

(2)个人消费贷款

个人消费贷款是指银行向借款人发放的用于个人消费的贷款,包括个人汽车贷款、个人教育贷款、个人旅游贷款、个人医疗贷款等,个人消费贷款的贷款利率相对较高,贷款期限一般为1-5年。

(3)个人经营贷款

个人经营贷款是指银行向借款人发放的用于个人经营活动的贷款,包括个体工商户贷款、小微企业贷款等,个人经营贷款的贷款利率相对较高,贷款期限一般为1-5年。

2、企业贷款

(1)企业流动资金贷款

企业流动资金贷款是指银行向企业发放的用于日常生产经营周转的贷款,包括短期流动资金贷款和中期流动资金贷款,短期流动资金贷款的贷款期限一般为1年以内,中期流动资金贷款的贷款期限一般为1-3年。

(2)企业固定资产贷款

企业固定资产贷款是指银行向企业发放的用于购置、建造、改造、扩建固定资产的贷款,包括基本建设贷款、技术改造贷款等,企业固定资产贷款的贷款期限一般为3-5年。

(3)企业并购贷款

企业并购贷款是指银行向企业发放的用于并购其他企业的贷款,企业并购贷款的贷款期限一般为3-5年。

惠州贷款利率

1、银行贷款利率

银行贷款利率是惠州贷款利率的主要组成部分,惠州银行贷款利率根据贷款类型、贷款期限、贷款金额、借款人信用状况等因素而定,个人住房贷款利率相对较低,个人消费贷款利率相对较高,企业贷款利率相对较高,银行贷款利率还受到市场利率、货币政策等因素的影响。

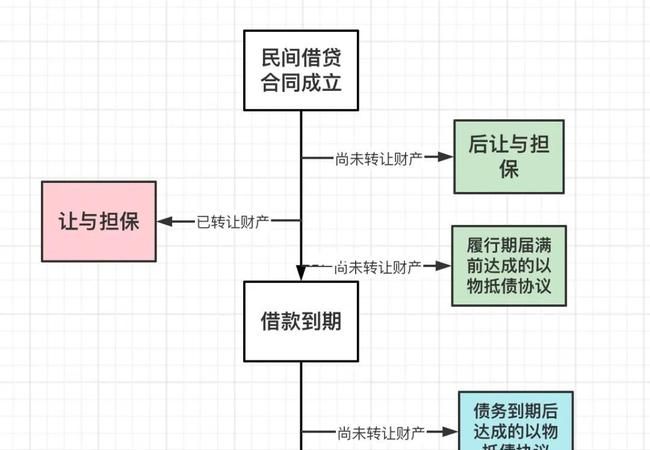

2、民间借贷利率

民间借贷利率是指个人之间、个人与企业之间、企业之间的借贷利率,民间借贷利率相对较高,一般在银行贷款利率的2-4倍之间,民间借贷利率受到市场供求关系、借款人信用状况、借款期限等因素的影响。

3、互联网贷款利率

互联网贷款利率是指通过互联网平台发放的贷款的利率,互联网贷款利率相对较低,一般在银行贷款利率的1-2倍之间,互联网贷款利率受到市场竞争、平台运营成本、借款人信用状况等因素的影响。

惠州贷款流程

1、个人贷款流程

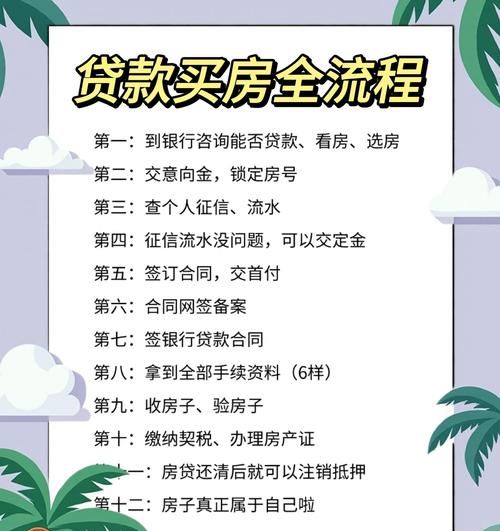

(1)贷款申请

借款人向银行或其他贷款机构提出贷款申请,并提交相关贷款资料,包括身份证、户口本、结婚证、收入证明、银行流水、购房合同、购车合同等。

(2)贷款审批

银行或其他贷款机构对借款人提交的贷款资料进行审核,并根据借款人的信用状况、还款能力等因素进行评估,决定是否批准贷款申请。

(3)签订合同

如果贷款申请获得批准,借款人与银行或其他贷款机构签订贷款合同,并约定贷款金额、贷款期限、贷款利率、还款方式等相关条款。

(4)办理抵押登记

如果借款人需要办理抵押登记,借款人应与银行或其他贷款机构一起到当地的房地产管理部门或车辆管理部门办理抵押登记手续。

(5)放款

银行或其他贷款机构按照贷款合同的约定,将贷款金额发放到借款人指定的账户。

(6)还款

借款人按照贷款合同的约定,按时足额偿还贷款本息。

2、企业贷款流程

(1)贷款申请

企业向银行或其他贷款机构提出贷款申请,并提交相关贷款资料,包括营业执照、组织机构代码证、税务登记证、法定代表人身份证、财务报表、贷款用途证明等。

(2)贷款审批

银行或其他贷款机构对企业提交的贷款资料进行审核,并根据企业的信用状况、经营状况、还款能力等因素进行评估,决定是否批准贷款申请。

(3)签订合同

如果贷款申请获得批准,企业与银行或其他贷款机构签订贷款合同,并约定贷款金额、贷款期限、贷款利率、还款方式等相关条款。

(4)办理抵押登记

如果企业需要办理抵押登记,企业应与银行或其他贷款机构一起到当地的房地产管理部门或车辆管理部门办理抵押登记手续。

(5)放款

银行或其他贷款机构按照贷款合同的约定,将贷款金额发放到企业指定的账户。

(6)还款

企业按照贷款合同的约定,按时足额偿还贷款本息。

惠州贷款机构

1、银行

银行是惠州贷款市场的主要贷款机构之一,惠州有多家银行提供贷款服务,包括国有商业银行、股份制商业银行、城市商业银行、农村商业银行等,银行贷款具有贷款额度高、贷款期限长、贷款利率相对较低等优点,但审批流程相对复杂,对借款人的信用状况和还款能力要求较高。

2、民间借贷机构

民间借贷机构是惠州贷款市场的重要组成部分,惠州有多家民间借贷机构提供贷款服务,包括典当行、小额贷款公司、担保公司等,民间借贷机构贷款具有贷款额度相对较低、贷款期限相对较短、贷款利率相对较高等优点,但审批流程相对简单,对借款人的信用状况和还款能力要求相对较低。

3、互联网贷款平台

互联网贷款平台是惠州贷款市场的新兴力量,惠州有多家互联网贷款平台提供贷款服务,包括P2P网贷平台、消费金融公司等,互联网贷款平台贷款具有贷款额度相对较低、贷款期限相对较短、贷款利率相对较高等优点,但审批流程相对简单,对借款人的信用状况和还款能力要求相对较低。

惠州贷款市场的机遇与挑战

1、机遇

(1)经济发展带来的贷款需求增长

随着惠州经济的不断发展,居民收入水平的不断提高,企业经营规模的不断扩大,贷款需求也将不断增长,这为惠州贷款市场的发展提供了广阔的空间。

(2)金融科技的创新和普及

随着金融科技的不断创新和普及,惠州贷款市场也将迎来新的机遇,互联网贷款平台的出现,为借款人提供了更加便捷、高效的贷款服务,同时也为银行和其他贷款机构提供了新的业务拓展渠道。

(3)政策支持

为了促进惠州经济的发展,政府出台了一系列支持贷款市场发展的政策措施,例如加大对小微企业的贷款支持力度、完善个人住房贷款政策等,这些政策措施将为惠州贷款市场的发展提供有力的支持。

2、挑战

(1)市场竞争加剧

随着惠州贷款市场的不断发展,市场竞争也将日益激烈,银行、民间借贷机构、互联网贷款平台等各种贷款机构之间的竞争将更加激烈,这对贷款机构的服务质量、风险管理能力等方面提出了更高的要求。

(2)信用风险增加

随着惠州贷款市场的不断发展,信用风险也将不断增加,借款人的信用状况、还款能力等因素将对贷款机构的资产质量产生重要影响,贷款机构需要加强风险管理,提高风险识别、评估和控制能力。

(3)监管政策变化

随着金融市场的不断发展,监管政策也将不断变化,贷款机构需要密切关注监管政策的变化,及时调整业务策略,以适应监管要求。

惠州贷款市场是一个充满机遇和挑战的市场,随着惠州经济的不断发展,贷款需求也将不断增长,金融科技的不断创新和普及也将为惠州贷款市场的发展提供新的机遇,市场竞争加剧、信用风险增加、监管政策变化等因素也将给惠州贷款市场带来挑战,贷款机构需要加强风险管理,提高服务质量,不断创新业务模式,以适应市场变化和客户需求,借款人也需要提高自身的信用状况和还款能力,选择合适的贷款机构和贷款产品,以降低贷款风险。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。