在当今复杂多变的金融市场环境下,企业产住房能抵押贷款作为一种创新的金融工具,正逐渐受到企业的关注,对于许多企业来说,对这一领域的了解可能还比较有限,本文将深入探讨企业产住房能抵押贷款的相关问题,包括其定义、特点、申请条件、流程、优势以及可能面临的风险等,旨在为企业提供全面而准确的信息,帮助企业更好地理解和利用这一金融工具。

企业产住房能抵押贷款的定义

企业产住房能抵押贷款是指企业将其拥有的房地产作为抵押物,向金融机构申请贷款的一种融资方式,这里的房地产包括企业自用的办公楼、厂房、商铺等商业房地产,以及企业用于出租的住宅房地产,通过将房地产抵押给金融机构,企业可以获得一定额度的资金,用于企业的生产经营、扩大规模、技术改造等方面。

企业产住房能抵押贷款的特点

1、抵押物价值高

(图片来源网络,侵删)

企业产住房产通常具有较高的价值,尤其是在商业繁华地段或优质地段的房地产,这使得企业能够通过抵押房地产获得相对较高额度的贷款,满足企业的资金需求。

2、贷款期限长

与其他一些贷款方式相比,企业产住房能抵押贷款的期限通常较长,贷款期限可以达到数年甚至数十年,这为企业提供了较为稳定的资金支持,有利于企业进行长期的规划和发展。

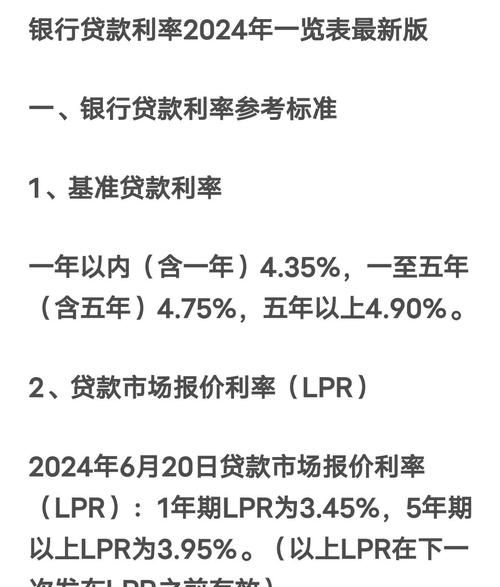

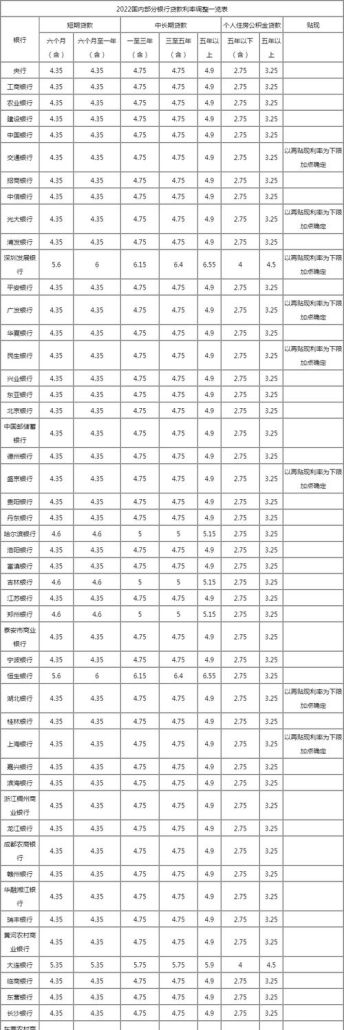

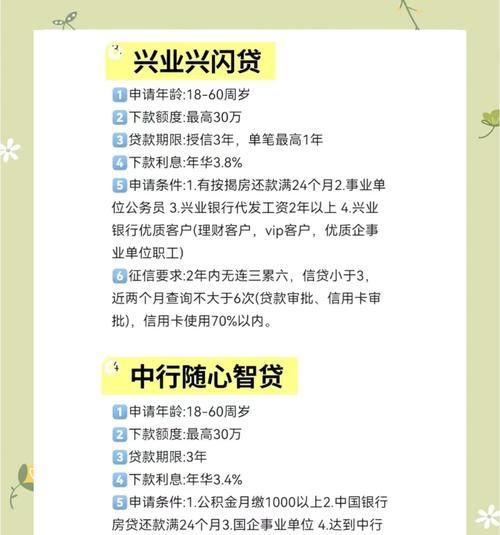

3、利率相对较低

由于企业产住房产作为抵押物具有较高的稳定性和安全性,金融机构在发放贷款时通常会给予相对较低的利率,这有助于降低企业的融资成本,提高企业的经济效益。

4、还款方式灵活

企业产住房能抵押贷款的还款方式较为灵活,企业可以根据自身的经营状况和现金流情况选择等额本息还款、等额本金还款、先息后本还款等多种还款方式,这为企业提供了更多的选择,有助于企业更好地安排资金。

企业产住房能抵押贷款的申请条件

1、企业资质

申请企业产住房能抵押贷款的企业必须具备合法的经营资质,包括营业执照、税务登记证、组织机构代码证等相关证件,企业的经营状况良好,具有稳定的现金流和盈利能力。

2、房地产权属清晰

作为抵押物的房地产必须权属清晰,不存在产权纠纷、抵押纠纷等问题,企业需要提供房地产的产权证书、土地使用证等相关证件,以证明房地产的合法性和权属。

3、房地产评估价值符合要求

金融机构会对企业提供的房地产进行评估,以确定其市场价值,企业产住房产的评估价值必须符合金融机构的要求,评估价值应不低于贷款额度的一定比例。

4、企业信用良好

企业的信用状况是金融机构评估贷款风险的重要因素之一,申请企业产住房能抵押贷款的企业必须具有良好的信用记录,无不良信用记录和逾期还款记录。

5、其他条件

除了上述条件外,金融机构还可能会根据自身的要求和政策,对申请企业产住房能抵押贷款的企业提出其他条件,如提供担保、缴纳一定比例的保证金等。

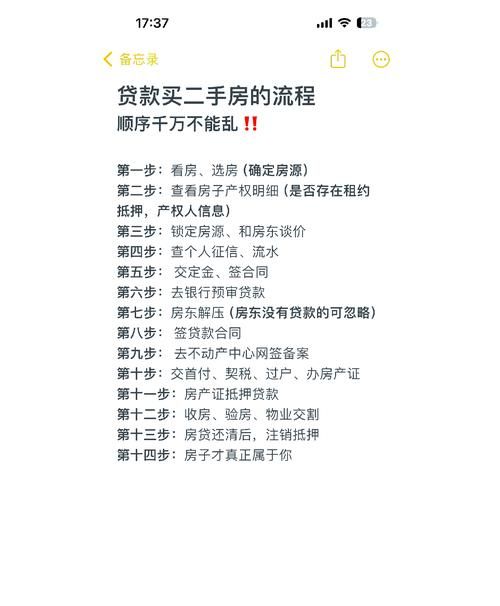

企业产住房能抵押贷款的流程

1、企业提出申请

企业向金融机构提出企业产住房能抵押贷款申请,并提交相关的申请材料,包括企业资质证明、房地产权属证明、财务报表、信用报告等。

2、金融机构进行评估

金融机构收到企业的申请材料后,会对企业的资质和房地产的价值进行评估,评估过程中,金融机构会考虑房地产的市场价值、地理位置、周边环境、企业的经营状况等因素。

3、金融机构审批贷款

根据评估结果,金融机构会对企业的贷款申请进行审批,审批过程中,金融机构会综合考虑企业的信用状况、还款能力、贷款用途等因素,决定是否批准贷款申请以及批准的贷款额度和期限。

4、签订合同

如果企业的贷款申请获得批准,金融机构会与企业签订贷款合同,贷款合同中会明确规定贷款额度、贷款期限、利率、还款方式、违约责任等条款。

5、办理抵押登记

签订合同后,企业需要与金融机构一起到当地的房地产管理部门办理抵押登记手续,抵押登记手续完成后,房地产的抵押权归金融机构所有,企业在贷款期限内不得擅自处分房地产。

6、发放贷款

完成抵押登记手续后,金融机构会按照贷款合同的约定,将贷款金额发放到企业的指定账户,企业可以根据贷款用途,合理使用贷款资金。

7、还款

企业在贷款期限内需要按照贷款合同的约定,按时足额偿还贷款本息,还款方式可以选择等额本息还款、等额本金还款、先息后本还款等多种方式。

8、解除抵押

贷款期限届满后,企业需要按照贷款合同的约定,还清全部贷款本息,企业与金融机构一起到当地的房地产管理部门办理抵押解除手续,抵押解除手续完成后,房地产的抵押权归企业所有,企业可以自由处分房地产。

企业产住房能抵押贷款的优势

1、融资成本低

相比于其他一些融资方式,如股权融资、债券融资等,企业产住房能抵押贷款的融资成本相对较低,这是因为企业产住房产作为抵押物具有较高的稳定性和安全性,金融机构在发放贷款时通常会给予相对较低的利率。

2、融资额度高

企业产住房产通常具有较高的价值,尤其是在商业繁华地段或优质地段的房地产,这使得企业能够通过抵押房地产获得相对较高额度的贷款,满足企业的资金需求。

3、还款方式灵活

企业产住房能抵押贷款的还款方式较为灵活,企业可以根据自身的经营状况和现金流情况选择等额本息还款、等额本金还款、先息后本还款等多种还款方式,这为企业提供了更多的选择,有助于企业更好地安排资金。

4、不影响企业股权结构

与股权融资相比,企业产住房能抵押贷款不会影响企业的股权结构,这有助于企业保持股权的稳定性,避免因股权变动而带来的一系列问题。

5、提高企业资产负债率

企业产住房能抵押贷款可以提高企业的资产负债率,从而提高企业的财务杠杆效应,这有助于企业在一定程度上提高企业的盈利能力和市场竞争力。

企业产住房能抵押贷款可能面临的风险

1、房地产市场风险

企业产住房产的价值受到房地产市场的影响较大,如果房地产市场出现波动,如房价下跌、房地产市场不景气等,企业产住房产的价值可能会下降,从而导致企业面临抵押物价值不足的风险。

2、企业经营风险

企业产住房能抵押贷款的还款来源主要是企业的经营收入,如果企业的经营状况出现问题,如经营亏损、现金流不足等,企业可能无法按时足额偿还贷款本息,从而导致企业面临违约风险。

3、利率风险

企业产住房能抵押贷款的利率受到市场利率的影响较大,如果市场利率上升,企业的融资成本可能会增加,从而导致企业面临还款压力增大的风险。

4、政策风险

企业产住房能抵押贷款的政策环境可能会发生变化,如果政策调整,如房地产调控政策、金融监管政策等,企业产住房能抵押贷款的申请条件、审批流程、贷款利率等可能会发生变化,从而导致企业面临政策风险。

5、法律风险

企业产住房能抵押贷款涉及到法律法规的问题,如果企业在办理抵押登记手续、签订贷款合同等过程中存在违法行为,可能会导致企业面临法律风险。

企业产住房能抵押贷款作为一种创新的金融工具,为企业提供了一种新的融资方式,通过将企业产住房产抵押给金融机构,企业可以获得相对较高额度的资金,用于企业的生产经营、扩大规模、技术改造等方面,企业在申请企业产住房能抵押贷款时,需要充分了解相关的政策法规和市场情况,谨慎选择金融机构和贷款产品,合理安排贷款用途和还款计划,以降低风险,提高融资效率,金融机构也需要加强风险管理,规范贷款审批流程,提高贷款质量,促进企业产住房能抵押贷款市场的健康发展。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。