在二手房交易的复杂流程中,涉及到的费用和环节众多,其中企业信用贷款利息常常是买卖双方以及中介都需要关注的一个重要方面,对于二手房中介来说,了解和解释清楚企业信用贷款利息的相关内容,不仅有助于促成交易,还能为客户提供更全面、专业的服务。

企业信用贷款利息的基本概念

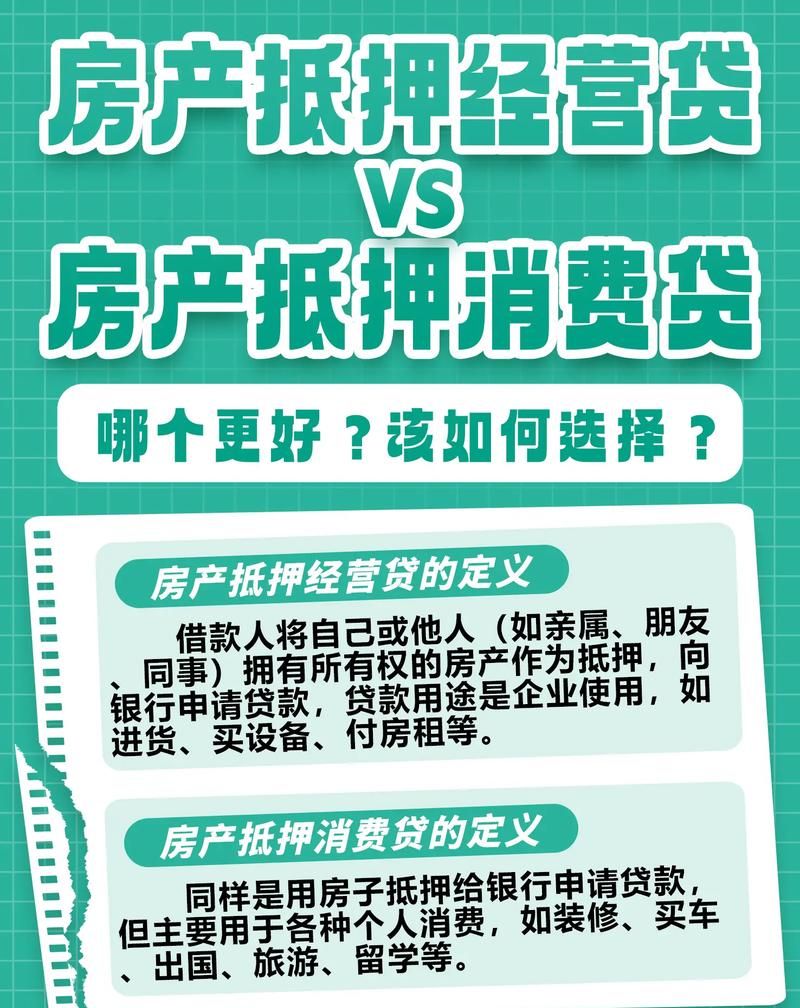

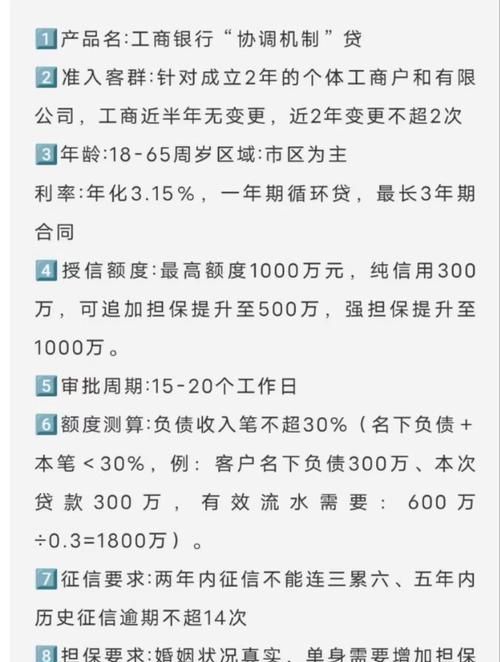

企业信用贷款是指企业通过自身的信用状况向金融机构申请贷款的一种方式,与传统的抵押贷款相比,企业信用贷款不需要提供抵押物,而是基于企业的信用评级、经营状况、财务状况等因素来评估其还款能力和风险,金融机构根据评估结果确定贷款额度、利率和还款期限等。

利息则是借款人使用贷款资金所需要支付的费用,是贷款的重要组成部分,企业信用贷款利息的计算方式通常有两种:固定利率和浮动利率。

(图片来源网络,侵删)

固定利率是指在贷款合同中约定的利率在整个贷款期限内保持不变,这种利率方式对于借款人来说,还款金额相对稳定,便于进行财务规划,在市场利率波动较大的情况下,固定利率可能会导致借款人在贷款后期支付的利息高于市场平均水平。

浮动利率则是指根据市场利率的变化而定期调整的利率,金融机构会根据一定的利率调整周期和调整方式来确定新的利率,浮动利率的优点是借款人可以在市场利率下降时享受到较低的利息支出,但同时也面临着市场利率上升时还款金额增加的风险。

影响企业信用贷款利息的因素

1、企业信用状况

企业的信用评级是金融机构评估其信用风险的重要依据,信用评级越高,说明企业的信用状况越好,违约风险越低,金融机构可能会给予较低的利率优惠,相反,如果企业的信用评级较低,金融机构可能会认为其违约风险较高,从而提高贷款利率。

2、贷款额度和期限

贷款额度越高、期限越长,金融机构所承担的风险就越大,因此贷款利率也会相应提高,贷款期限的长短还会影响利息的总额,在其他条件相同的情况下,贷款期限越长,利息总额就越高。

3、市场利率水平

市场利率是影响企业信用贷款利息的最主要因素之一,当市场利率上升时,金融机构的资金成本增加,为了保证盈利水平,可能会提高贷款利率,反之,当市场利率下降时,金融机构可能会降低贷款利率以吸引更多的客户。

4、行业和市场竞争

不同行业的风险和收益水平不同,金融机构对不同行业的企业信用贷款利息也会有所差异,市场竞争的激烈程度也会影响贷款利率,在竞争激烈的市场环境下,金融机构为了争夺客户,可能会降低贷款利率。

企业信用贷款利息在二手房交易中的作用

1、影响购房成本

对于购房者来说,如果企业信用贷款利息较高,那么购房成本也会相应增加,这可能会影响购房者的购房决策,尤其是对于那些资金较为紧张的购房者来说,中介在为购房者提供贷款方案时,需要充分考虑企业信用贷款利息的因素,帮助购房者选择最合适的贷款方式和贷款机构。

2、影响卖方的资金回笼速度

在二手房交易中,卖方通常希望能够尽快收到房款,如果买方选择通过企业信用贷款来支付房款,那么卖方需要等待贷款发放的时间,而企业信用贷款利息的高低会影响贷款发放的速度,利息越高,贷款发放的时间可能就越长,中介在与卖方沟通时,需要向卖方解释清楚企业信用贷款利息的相关内容,帮助卖方合理安排资金回笼计划。

3、影响中介的服务质量

中介在为客户提供服务时,需要考虑到客户的利益和需求,如果中介能够为客户提供准确、详细的企业信用贷款利息信息,帮助客户选择最合适的贷款方案,那么客户对中介的满意度就会提高,中介的服务质量也会得到提升,反之,如果中介对企业信用贷款利息的了解不够深入,无法为客户提供有效的建议,那么客户可能会对中介的服务产生不满,影响中介的声誉和业务发展。

二手房中介在企业信用贷款利息方面的职责

1、为客户提供准确的信息

二手房中介需要了解不同金融机构的企业信用贷款产品和利率政策,为客户提供准确、详细的信息,在为客户介绍贷款产品时,中介需要向客户解释清楚贷款额度、期限、利率、还款方式等重要信息,帮助客户选择最合适的贷款方案。

2、协助客户办理贷款手续

二手房中介可以协助客户办理企业信用贷款手续,包括准备贷款申请材料、与金融机构沟通协调等,在协助客户办理贷款手续的过程中,中介需要提醒客户注意贷款合同中的各项条款,确保客户的权益得到保障。

3、关注市场利率变化

二手房中介需要关注市场利率的变化情况,及时向客户提供相关信息,在市场利率波动较大时,中介需要根据客户的情况,为客户提供合理的建议,帮助客户调整贷款方案,降低利息支出。

4、维护客户关系

二手房中介需要维护好与客户的关系,为客户提供优质的服务,在客户办理企业信用贷款的过程中,中介需要及时回复客户的咨询和问题,解决客户的后顾之忧,在贷款发放后,中介还需要定期与客户沟通,了解客户的还款情况,确保客户按时还款。

案例分析

为了更好地说明企业信用贷款利息在二手房交易中的作用,下面我们来看一个案例。

假设小明是一家企业的老板,他打算购买一套价值100万元的二手房,由于小明的企业资金较为紧张,他决定通过企业信用贷款来支付房款,小明咨询了多家金融机构,了解到不同金融机构的企业信用贷款产品和利率政策如下:

| 金融机构 | 贷款额度 | 期限 | 利率 | 还款方式 |

| 银行A | 80万元 | 10年 | 固定利率6% | 等额本息 |

| 银行B | 70万元 | 8年 | 浮动利率,根据LPR调整 | 等额本息 |

| 银行C | 60万元 | 6年 | 固定利率5.5% | 等额本息 |

通过比较不同金融机构的贷款利率,小明发现银行A的贷款利率最高,银行C的贷款利率最低,银行A的贷款额度最高,银行C的贷款期限最短。

在考虑了自己的企业资金状况和还款能力后,小明最终选择了银行B的贷款产品,银行B的浮动利率根据LPR调整,目前LPR为4.65%,银行B的贷款利率为LPR+1%,即5.65%,小明预计在贷款期限内,LPR会保持稳定,因此选择了银行B的贷款产品。

假设小明在贷款期限内,LPR没有发生变化,那么小明每年需要支付的利息为:

$70万元\times5.65%=39550元$

如果小明选择了银行A的贷款产品,那么他每年需要支付的利息为:

$80万元\times6%=48000元$

如果小明选择了银行C的贷款产品,那么他每年需要支付的利息为:

$60万元\times5.5%=33000元$

通过比较不同贷款产品的利息支出,我们可以发现,小明选择银行B的贷款产品,每年可以节省利息支出:

$48000元-39550元=8450元$

在贷款期限内,小明可以节省利息支出:

$8450元\times10年=84500元$

通过这个案例,我们可以看出,企业信用贷款利息在二手房交易中对购房成本有着重要的影响,购房者在选择贷款产品时,需要综合考虑贷款额度、期限、利率、还款方式等因素,选择最合适的贷款方案,以降低购房成本。

企业信用贷款利息是二手房交易中一个重要的因素,它不仅影响着购房成本,还影响着卖方的资金回笼速度和中介的服务质量,二手房中介在为客户提供服务时,需要充分了解企业信用贷款利息的相关内容,为客户提供准确、详细的信息,协助客户办理贷款手续,关注市场利率变化,维护客户关系,才能为客户提供优质的服务,促进二手房交易的顺利进行,购房者在选择贷款产品时,也需要综合考虑各种因素,选择最合适的贷款方案,以降低购房成本。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。