在当今经济环境下,小微企业作为经济发展的重要力量,对于促进就业、推动创新和维持市场活力起着至关重要的作用,小微企业在银行贷款过程中往往面临着诸多困难,这些难题不仅制约了小微企业的发展,也对整体经济的稳定增长产生了一定的影响,本文将深入探讨小微企业在银行贷款过程中面临的三大难度,并提出相应的应对策略。

小微企业自身的局限性

1、信用记录不完善

小微企业通常成立时间较短,经营规模较小,信用记录相对不完善,银行在评估贷款申请时,往往依赖于企业的信用记录来判断其还款能力和信用风险,由于小微企业的信用记录不健全,银行难以准确评估其信用状况,从而增加了贷款的风险感知,导致银行对小微企业的贷款审批较为谨慎。

(图片来源网络,侵删)

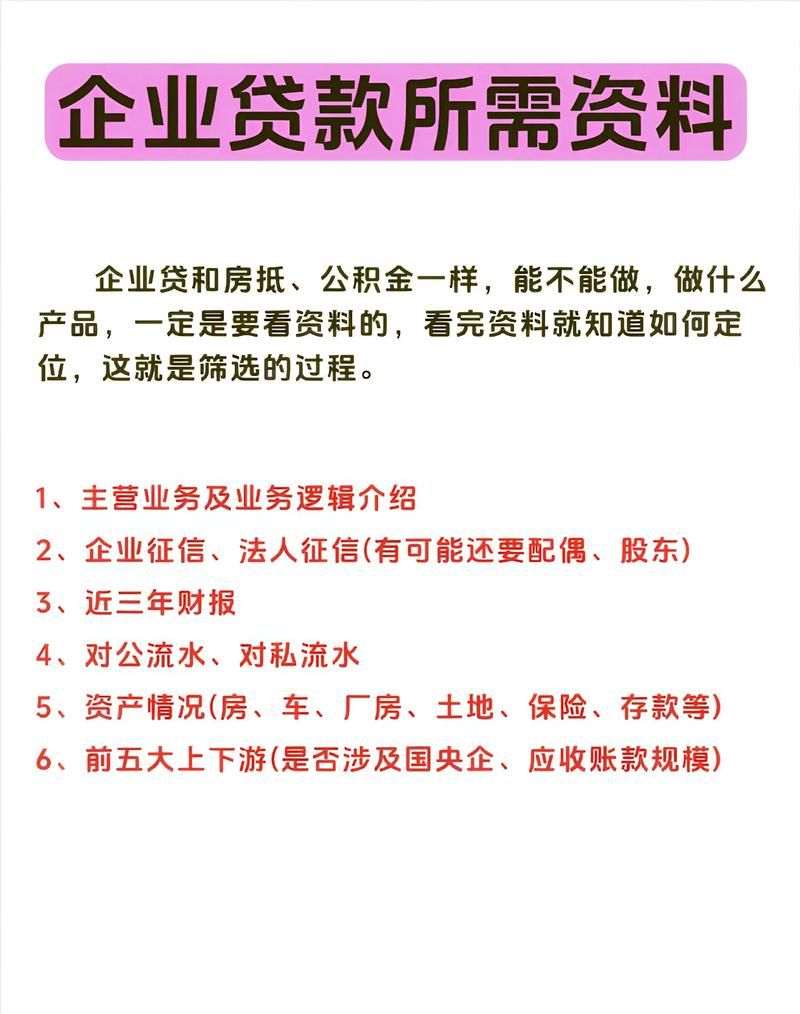

2、财务制度不规范

许多小微企业缺乏专业的财务人员和完善的财务管理制度,财务报表不规范、不准确,甚至可能存在虚假财务信息,银行在审核贷款申请时,需要对企业的财务状况进行详细审查,以评估企业的偿债能力和盈利能力,不规范的财务制度使得银行难以获取真实可靠的财务信息,增加了贷款风险评估的难度,进而影响了银行对小微企业的贷款意愿。

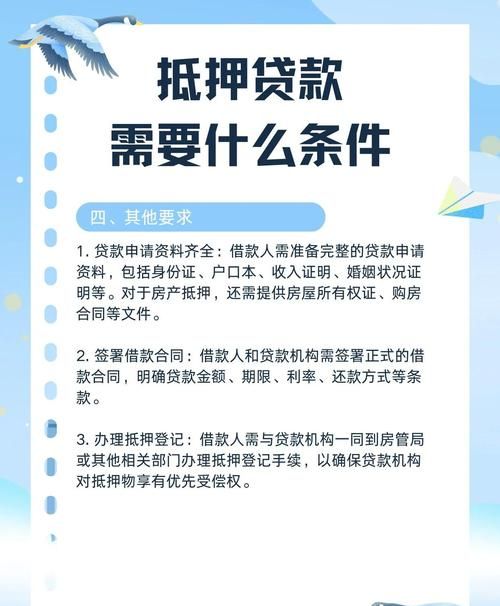

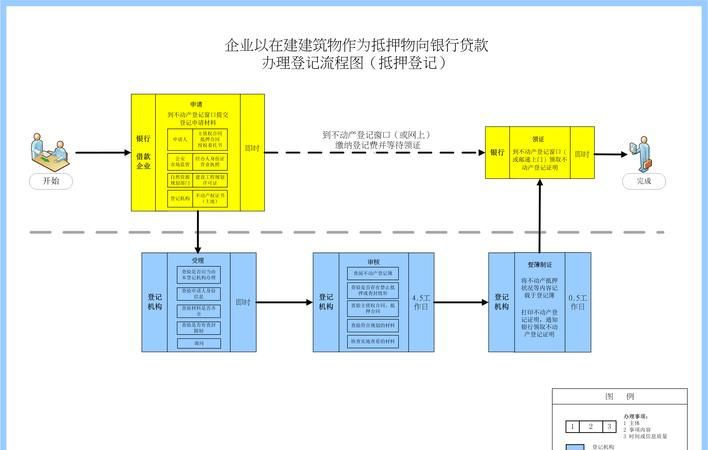

3、抵押物不足

银行在发放贷款时,通常要求企业提供一定的抵押物作为担保,小微企业的资产规模相对较小,抵押物往往不足,一些小微企业的固定资产如厂房、设备等可能已经抵押给了其他债权人,或者由于企业经营的特殊性,缺乏符合银行要求的抵押物,抵押物不足使得小微企业在银行贷款时面临较大的困难,限制了其融资渠道和融资规模。

银行方面的因素

1、风险评估体系不完善

银行在评估小微企业贷款风险时,面临着与评估大型企业不同的挑战,由于小微企业的经营风险较高、财务信息不透明等特点,银行现有的风险评估体系可能难以准确评估小微企业的风险,银行需要投入更多的人力、物力和时间来对小微企业进行风险评估,这增加了银行的运营成本,降低了银行对小微企业贷款的积极性。

2、贷款审批流程繁琐

银行的贷款审批流程通常较为繁琐,需要经过多个环节的审核和审批,小微企业的贷款申请往往需要提供大量的资料,并且需要经过层层审批,这导致贷款审批时间较长,影响了小微企业的资金使用效率,繁琐的贷款审批流程也增加了小微企业的融资成本,降低了其贷款的可获得性。

3、金融产品创新不足

银行针对小微企业的金融产品相对较少,且产品创新不足,银行提供的贷款产品往往较为单一,无法满足小微企业多样化的融资需求,一些小微企业可能需要短期的流动资金贷款,而银行提供的贷款产品期限较长,不适合小微企业的资金周转需求,金融产品创新不足限制了小微企业的融资选择,增加了其贷款难度。

外部环境因素

1、宏观经济环境不稳定

宏观经济环境的不稳定对小微企业的发展和融资产生了较大的影响,在经济下行时期,小微企业面临着市场需求下降、经营成本上升等问题,企业的盈利能力和偿债能力受到影响,银行对小微企业的贷款风险也相应增加,宏观经济环境的不稳定也会导致银行的信贷政策收紧,进一步加大了小微企业的贷款难度。

2、政策支持力度不够

尽管政府出台了一系列支持小微企业发展的政策,但在实际执行过程中,政策支持力度仍有待提高,一些地方政府对小微企业的税收优惠政策落实不到位,或者对小微企业的融资担保政策支持力度不够,政策支持力度不够使得小微企业在融资过程中面临着较大的困难,影响了其发展壮大。

3、社会信用体系不健全

社会信用体系的不健全也对小微企业的融资产生了一定的影响,在社会信用体系不完善的情况下,小微企业的信用信息难以得到有效整合和共享,银行在评估小微企业信用状况时面临着信息不对称的问题,社会信用体系不健全也会导致一些小微企业存在恶意拖欠贷款等不良信用行为,进一步影响了小微企业的融资环境。

针对小微企业在银行贷款过程中面临的三大难度,我们可以采取以下应对策略:

1、小微企业自身的改进

(1)加强信用建设

小微企业应重视自身的信用建设,建立健全的信用管理制度,按时足额偿还贷款本息,树立良好的信用形象,小微企业可以通过与银行等金融机构建立长期稳定的合作关系,提高自身的信用评级,增加贷款的可获得性。

(2)规范财务制度

小微企业应加强财务管理,聘请专业的财务人员,规范财务报表的编制和披露,确保财务信息的真实性和准确性,小微企业可以加强内部审计,定期对财务状况进行审计,及时发现和纠正财务问题,提高企业的财务管理水平。

(3)拓宽融资渠道

小微企业应积极拓宽融资渠道,除了银行贷款外,还可以通过股权融资、债券融资、民间借贷等方式获取资金,小微企业可以通过发行企业债券、股权众筹等方式吸引社会资金,为企业的发展提供资金支持。

2、银行方面的改进

(1)完善风险评估体系

银行应完善小微企业的风险评估体系,采用更加科学、合理的风险评估方法,提高风险评估的准确性和效率,银行可以加强对小微企业的实地调查,了解企业的经营状况、市场前景等信息,同时可以借助大数据、云计算等技术手段,对小微企业的信用状况进行实时监测和评估。

(2)优化贷款审批流程

银行应优化小微企业的贷款审批流程,简化贷款手续,提高贷款审批效率,银行可以采用线上审批、一站式服务等方式,减少小微企业的贷款审批时间和成本,银行可以加强与小微企业的沟通和交流,及时了解企业的融资需求和困难,为企业提供更加个性化的金融服务。

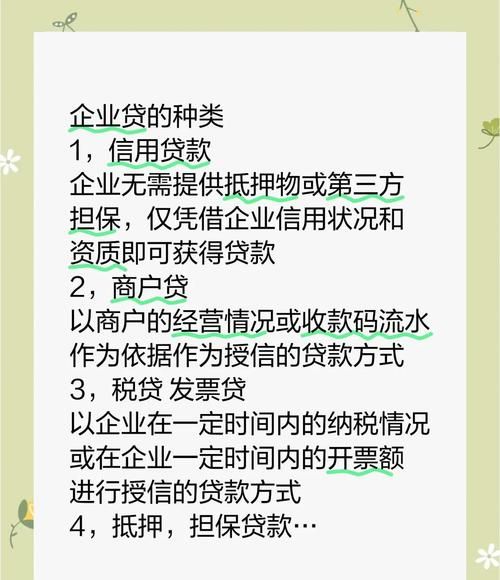

(3)创新金融产品

银行应加大金融产品创新力度,开发适合小微企业特点的金融产品,银行可以推出短期流动资金贷款、应收账款质押贷款、知识产权质押贷款等产品,满足小微企业多样化的融资需求,银行可以根据小微企业的信用状况和还款能力,灵活调整贷款利率和还款方式,降低小微企业的融资成本。

3、外部环境的改善

(1)稳定宏观经济环境

政府应采取有效措施稳定宏观经济环境,促进经济的平稳增长,政府可以通过实施积极的财政政策和货币政策,加大对小微企业的扶持力度,提高小微企业的盈利能力和偿债能力,政府可以加强市场监管,维护市场秩序,为小微企业的发展创造良好的市场环境。

(2)加大政策支持力度

政府应加大对小微企业的政策支持力度,落实各项税收优惠政策和融资担保政策,政府可以设立小微企业发展专项资金,为小微企业提供贷款贴息、担保补贴等支持,政府可以加强与金融机构的合作,引导金融机构加大对小微企业的贷款投放力度,提高小微企业的贷款可获得性。

(3)健全社会信用体系

政府应加快社会信用体系建设,整合小微企业的信用信息,实现信用信息的共享和互通,政府可以建立小微企业信用信息数据库,对小微企业的信用状况进行实时监测和评估,政府可以加强对小微企业信用行为的监管,严厉打击恶意拖欠贷款等不良信用行为,维护社会信用秩序。

小微企业在银行贷款过程中面临着诸多困难,这些难题需要小微企业自身、银行和政府等各方共同努力来解决,小微企业应加强自身建设,提高信用水平和财务管理水平,拓宽融资渠道;银行应完善风险评估体系,优化贷款审批流程,创新金融产品;政府应稳定宏观经济环境,加大政策支持力度,健全社会信用体系,只有各方共同努力,才能有效解决小微企业在银行贷款过程中面临的难题,促进小微企业的健康发展,为经济的稳定增长做出贡献。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。