在当今竞争激烈的商业环境中,企业贷款业务对于企业的发展和扩张起着至关重要的作用,在办理企业贷款业务时,贷款机构和企业都不能忽视一个重要的因素——区域风险,区域风险是指特定地区的经济、社会、政治等因素对企业贷款业务可能产生的影响,本文将深入探讨区域风险对企业贷款业务的影响,并提供一些应对策略。

区域经济风险

区域经济状况是影响企业贷款业务的关键因素之一,不同地区的经济发展水平、产业结构、市场需求等都存在差异,这些差异会直接影响企业的经营状况和还款能力。

1、经济发展水平

(图片来源网络,侵删)

经济发达地区通常具有较高的人均收入、较强的消费能力和活跃的市场需求,这为企业提供了更多的发展机会,相比之下,经济欠发达地区的企业可能面临市场需求不足、竞争激烈等问题,还款能力相对较弱,贷款机构在评估企业贷款申请时,会更加关注企业所在地区的经济发展水平。

2、产业结构

不同地区的产业结构也会对企业贷款业务产生影响,一些地区可能以传统制造业为主,而另一些地区则以高新技术产业或服务业为主,产业结构的差异会导致企业的经营模式、市场竞争力和发展前景不同,贷款机构在评估企业贷款申请时,会考虑企业所在地区的产业发展趋势和企业在产业链中的地位。

3、市场需求

市场需求是企业生存和发展的基础,如果企业所在地区的市场需求旺盛,企业的产品或服务就有更广阔的销售空间,还款能力也会相应提高,相反,如果企业所在地区的市场需求低迷,企业的销售业绩可能会受到影响,还款能力也会下降,贷款机构在评估企业贷款申请时,会关注企业所在地区的市场需求状况。

区域社会风险

除了经济因素外,区域社会因素也会对企业贷款业务产生影响,这些因素包括社会治安、人口素质、教育水平等。

1、社会治安

社会治安状况直接影响企业的生产经营和员工的工作生活,如果企业所在地区的社会治安不稳定,企业可能会面临盗窃、抢劫等安全问题,影响企业的正常生产经营,社会治安不稳定还可能导致员工的工作积极性下降,影响企业的生产效率和产品质量,贷款机构在评估企业贷款申请时,会关注企业所在地区的社会治安状况。

2、人口素质

人口素质是影响企业发展的重要因素之一,如果企业所在地区的人口素质较高,企业就更容易吸引高素质的人才,提高企业的技术水平和管理水平,人口素质较高的地区通常具有较好的教育资源和文化氛围,有利于企业的创新和发展,贷款机构在评估企业贷款申请时,会关注企业所在地区的人口素质状况。

3、教育水平

教育水平是衡量一个地区发展水平的重要指标之一,如果企业所在地区的教育水平较高,企业就更容易获得高素质的人才,提高企业的技术水平和管理水平,教育水平较高的地区通常具有较好的创新氛围和创业环境,有利于企业的发展,贷款机构在评估企业贷款申请时,会关注企业所在地区的教育水平状况。

区域政治风险

区域政治风险是指特定地区的政治局势、政策法规等因素对企业贷款业务可能产生的影响,这些因素包括政治稳定性、政策连续性、政策优惠等。

1、政治稳定性

政治稳定性是影响企业发展的重要因素之一,如果企业所在地区的政治局势不稳定,企业可能会面临政策调整、法律法规变化等问题,影响企业的正常生产经营,政治不稳定还可能导致社会动荡,影响企业的员工稳定性和客户满意度,贷款机构在评估企业贷款申请时,会关注企业所在地区的政治稳定性状况。

2、政策连续性

政策连续性是指政策法规的稳定性和一致性,如果企业所在地区的政策法规频繁调整,企业可能会面临政策不确定性,影响企业的投资决策和经营策略,政策法规的不一致性还可能导致企业的合规成本增加,影响企业的盈利能力,贷款机构在评估企业贷款申请时,会关注企业所在地区的政策连续性状况。

3、政策优惠

政策优惠是指政府为鼓励企业发展而出台的一系列优惠政策,如果企业所在地区的政策优惠力度较大,企业就更容易获得政府的支持和资金扶持,提高企业的发展速度和盈利能力,贷款机构在评估企业贷款申请时,会关注企业所在地区的政策优惠状况。

应对区域风险的策略

在办理企业贷款业务时,贷款机构和企业都应该充分考虑区域风险,采取相应的应对策略,降低风险对贷款业务的影响。

1、贷款机构的应对策略

(1)加强风险评估

贷款机构应该加强对企业贷款申请的风险评估,充分考虑企业所在地区的经济、社会、政治等因素对企业还款能力的影响,在评估过程中,应该采用科学合理的评估方法,确保评估结果的准确性和可靠性。

(2)优化贷款结构

贷款机构应该优化贷款结构,根据企业所在地区的风险状况,合理确定贷款额度、贷款期限、贷款利率等贷款条件,在贷款期限方面,应该根据企业的经营周期和还款能力,合理确定贷款期限,避免贷款期限过长或过短,在贷款利率方面,应该根据企业所在地区的风险状况和市场利率水平,合理确定贷款利率,避免贷款利率过高或过低。

(3)加强贷后管理

贷款机构应该加强贷后管理,及时了解企业的经营状况和还款情况,发现问题及时采取措施解决,在贷后管理过程中,应该建立健全贷后管理制度,明确贷后管理职责,加强对贷后管理人员的培训和考核,提高贷后管理水平。

2、企业的应对策略

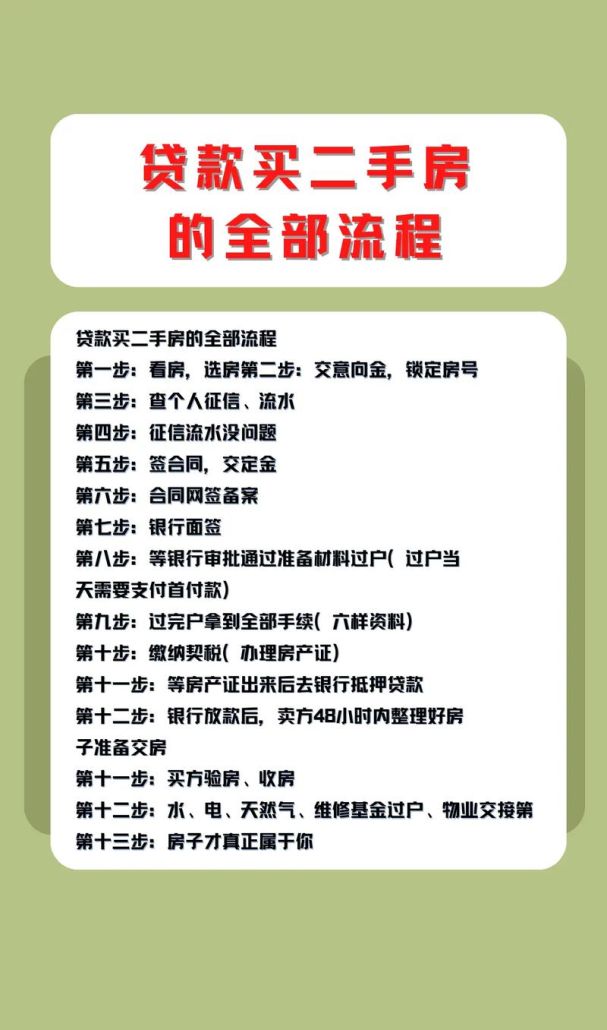

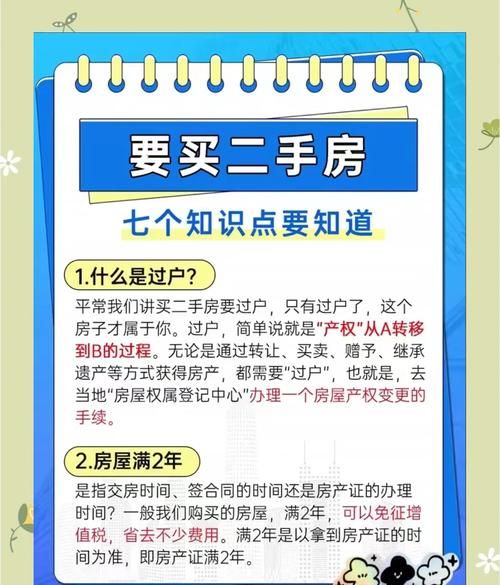

(1)选择合适的贷款机构

企业在选择贷款机构时,应该充分考虑贷款机构的信誉、实力、服务水平等因素,选择信誉好、实力强、服务水平高的贷款机构,在选择贷款机构时,企业应该注意贷款机构的资质和经营范围,避免选择非法或违规的贷款机构。

(2)合理规划贷款用途

企业在申请贷款时,应该合理规划贷款用途,确保贷款资金用于企业的生产经营活动,避免将贷款资金用于非生产经营活动,在贷款用途方面,企业应该明确贷款用途,提供详细的贷款用途证明材料,确保贷款资金的使用符合法律法规和贷款机构的要求。

(3)加强风险管理

企业在经营过程中,应该加强风险管理,建立健全风险管理体系,提高风险管理水平,在风险管理方面,企业应该加强对市场风险、信用风险、操作风险等风险的识别、评估和控制,确保企业的经营安全和稳定。

办理企业贷款业务时,区域风险是一个不容忽视的关键因素,贷款机构和企业都应该充分考虑区域风险,采取相应的应对策略,降低风险对贷款业务的影响,才能确保企业贷款业务的安全和稳定,促进企业的健康发展。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。