在企业经营发展的过程中,银行贷款往往是获取资金的重要途径之一,对于许多企业主来说,银行贷款的计算可能是一个复杂且令人困惑的领域,为了帮助企业更好地理解和掌握企业银行贷款计算的相关知识,本文将对企业银行贷款计算中的常见问题进行解答,并提供实用的指南。

企业银行贷款的基本概念和类型

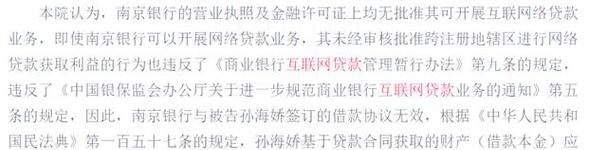

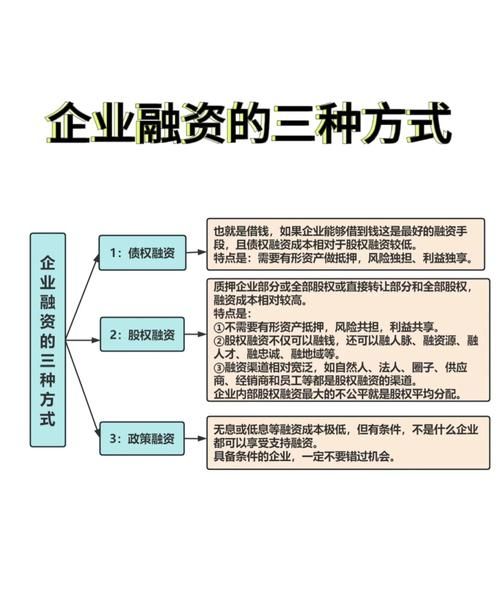

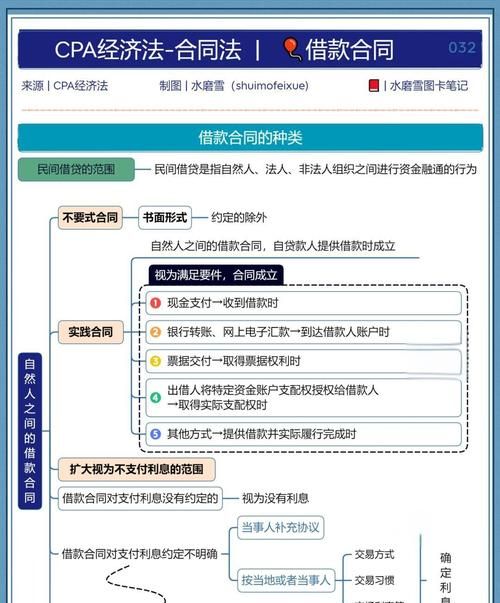

企业银行贷款是指企业向银行申请借入资金,并按照约定的利率和还款方式在一定期限内偿还本金和利息的金融行为,银行贷款可以根据不同的标准进行分类,常见的类型包括:

1、按贷款期限分类:短期贷款(通常为1年以内)、中期贷款(1 - 5年)和长期贷款(5年以上)。

(图片来源网络,侵删)

2、按贷款用途分类:流动资金贷款(用于企业日常经营周转)、固定资产贷款(用于购置固定资产)、项目贷款(用于特定项目的建设和投资)等。

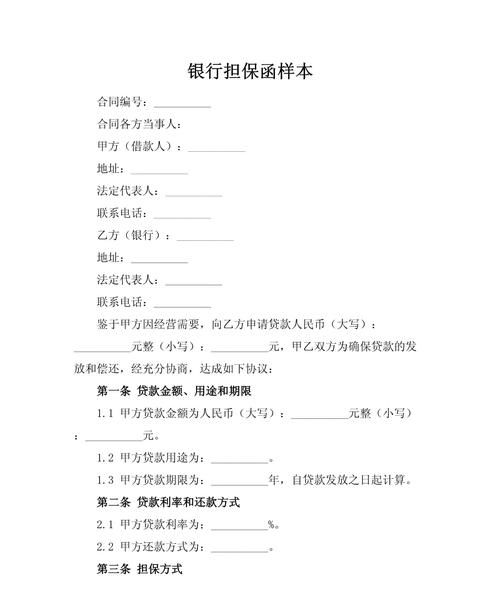

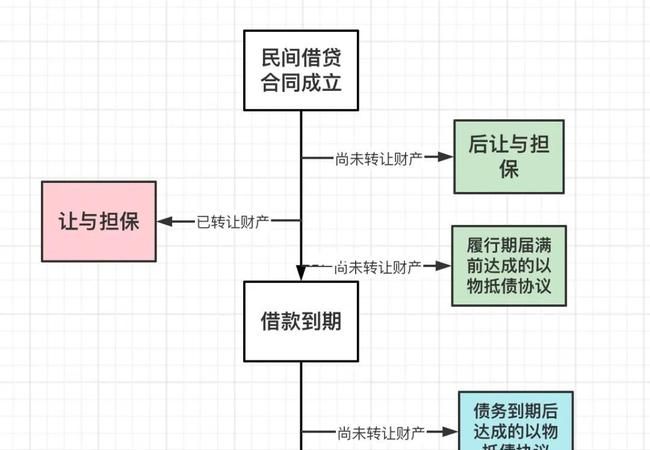

3、按贷款担保方式分类:信用贷款(无需担保,仅根据企业信用状况发放贷款)、担保贷款(包括保证贷款、抵押贷款和质押贷款等,需要提供担保物或担保人)。

企业银行贷款计算的主要因素

企业银行贷款的计算涉及多个因素,以下是一些主要的因素:

1、贷款金额:企业申请贷款的金额是计算的基础,贷款金额的大小取决于企业的资金需求、还款能力和银行的审批政策等因素。

2、贷款利率:贷款利率是影响贷款成本的关键因素,贷款利率通常根据市场情况、企业信用状况、贷款期限和担保方式等因素进行确定,不同银行和不同贷款产品的利率可能会有所差异。

3、贷款期限:贷款期限的长短直接影响到企业的还款压力和利息支出,贷款期限越长,每月的还款额越低,但总利息支出会相对较高;贷款期限越短,每月的还款额越高,但总利息支出会相对较低。

4、还款方式:常见的还款方式包括等额本息还款法和等额本金还款法,等额本息还款法每月还款额固定,但前期还款中利息占比较大,本金占比较小;等额本金还款法每月还款额逐渐减少,前期还款中本金占比较大,利息占比较小,企业可以根据自身的财务状况和还款能力选择合适的还款方式。

5、手续费和其他费用:除了利息之外,企业在申请银行贷款时可能还需要支付一些手续费和其他费用,如评估费、抵押登记费、保险费等,这些费用也会增加企业的贷款成本。

企业银行贷款计算的常见问题解答

1、如何计算贷款利息?

贷款利息的计算通常采用复利的方式,复利是指在每一期的还款中,不仅要偿还上一期的本金和利息,还要将上一期的利息加入到本金中,作为下一期的本金进行计算。

假设企业申请了一笔100万元的贷款,年利率为5%,贷款期限为3年,采用等额本息还款法,则每月的还款额为:

\[

\begin{align*}

每月还款额&=\frac{1000000\times5\%\times(1 + 5\%)^{3\times12}}{(1 + 5\%)^{3\times12}-1}\\

&=\frac{1000000\times0.05\times(1.05)^{36}}{(1.05)^{36}-1}\\

&=\frac{1000000\times0.05\times5.79456}{5.79456-1}\\

&=\frac{289728}{4.79456}\\

&=60421.58(元)

\end{align*}

\]

在第一个月的还款中,利息为:$1000000\times5\%\div12 = 4166.67$(元),本金为:$60421.58 - 4166.67 = 56254.91$(元)。

在第二个月的还款中,本金为:$1000000 - 56254.91 = 943745.09$(元),利息为:$943745.09\times5\%\div12 = 3932.27$(元)。

以此类推,直到贷款还清。

2、如何计算贷款的总利息?

贷款的总利息可以通过将每月的利息相加得到,在上述等额本息还款法的例子中,贷款的总利息为:

$60421.58\times36 - 1000000 = 1655176.88$(元)

3、如何选择合适的贷款期限?

选择合适的贷款期限需要综合考虑企业的资金需求、还款能力和财务状况等因素,如果企业的资金需求较大,且还款能力较强,可以选择较长的贷款期限,以降低每月的还款压力;如果企业的资金需求较小,且还款能力有限,可以选择较短的贷款期限,以减少总利息支出。

企业还需要考虑市场利率的走势,如果预计市场利率将下降,企业可以选择较长的贷款期限,以在利率下降后提前还款,节省利息支出;如果预计市场利率将上升,企业可以选择较短的贷款期限,以避免在贷款期限内承担较高的利率风险。

4、等额本息还款法和等额本金还款法有什么区别?

等额本息还款法和等额本金还款法是两种常见的还款方式,它们的主要区别在于每月还款额的构成和利息支出的多少。

等额本息还款法每月还款额固定,但前期还款中利息占比较大,本金占比较小;等额本金还款法每月还款额逐渐减少,前期还款中本金占比较大,利息占比较小,等额本金还款法的总利息支出相对较低,但前期还款压力较大。

企业可以根据自身的财务状况和还款能力选择合适的还款方式,如果企业的财务状况较为稳定,且还款能力较强,可以选择等额本息还款法;如果企业的财务状况较为紧张,且希望尽快还清贷款,可以选择等额本金还款法。

5、如何提高贷款申请的成功率?

提高贷款申请的成功率需要企业做好充分的准备工作,包括:

(1)完善企业的财务报表和经营资料,确保财务数据真实、准确、完整。

(2)制定合理的贷款用途计划,确保贷款资金用于企业的正常经营和发展。

(3)提高企业的信用评级,保持良好的信用记录。

(4)选择合适的银行和贷款产品,根据企业的实际情况和需求进行申请。

(5)提供充足的担保物或担保人,增加银行对企业的信心。

企业银行贷款计算的实用指南

1、提前规划贷款计划

企业在申请银行贷款之前,应该提前规划贷款计划,包括贷款金额、贷款期限、还款方式等,通过提前规划,可以更好地掌握贷款的成本和风险,为企业的经营决策提供参考。

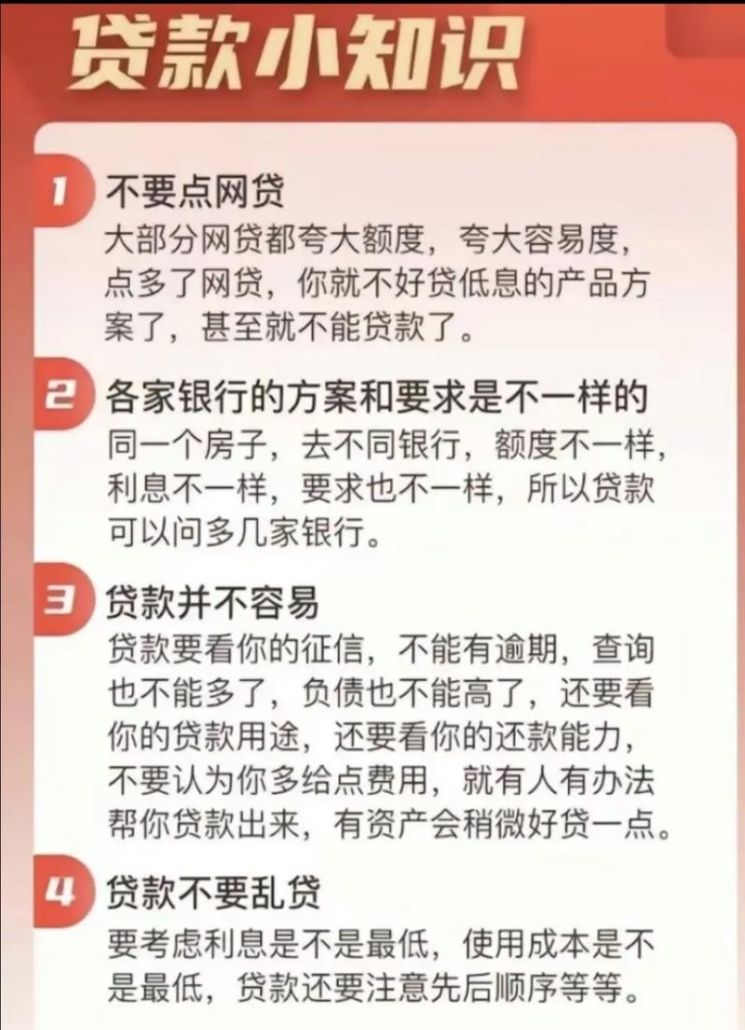

2、比较不同银行和贷款产品的利率和条件

不同银行和不同贷款产品的利率和条件可能会有所差异,企业在申请贷款时,应该比较不同银行和贷款产品的利率和条件,选择最适合自己的贷款产品。

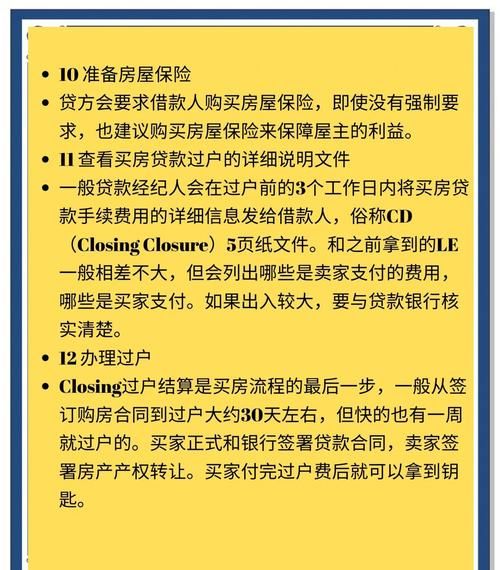

3、注意贷款合同的条款和细则

在签订贷款合同之前,企业应该仔细阅读合同的条款和细则,了解贷款的利率、还款方式、手续费和其他费用等重要信息,如果对合同条款有任何疑问,应该及时与银行沟通,避免出现纠纷。

4、合理安排还款计划

企业在获得贷款后,应该合理安排还款计划,确保按时足额还款,如果企业遇到还款困难,应该及时与银行沟通,寻求解决方案。

5、加强财务管理

企业在申请银行贷款后,应该加强财务管理,提高资金使用效率,确保贷款资金的安全和有效使用,企业还应该积极拓展业务,增加收入来源,提高还款能力。

企业银行贷款计算是一个复杂且重要的领域,企业主需要了解相关的知识和计算方法,以便更好地选择合适的贷款产品和还款方式,降低贷款成本和风险,企业还需要加强财务管理,提高资金使用效率,确保贷款资金的安全和有效使用,希望本文的内容能够对企业主有所帮助。

扫描二维码推送至手机访问。

以上信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。